日本の金利はこれから上がるのか?私たちの資産運用はどうなる!?どうする!?

金利は、お金にまつわる様々な資産運用の場面に影響を与えます。

金利は、投資家や一般企業、そして消費者の行動にも大きく影響します。

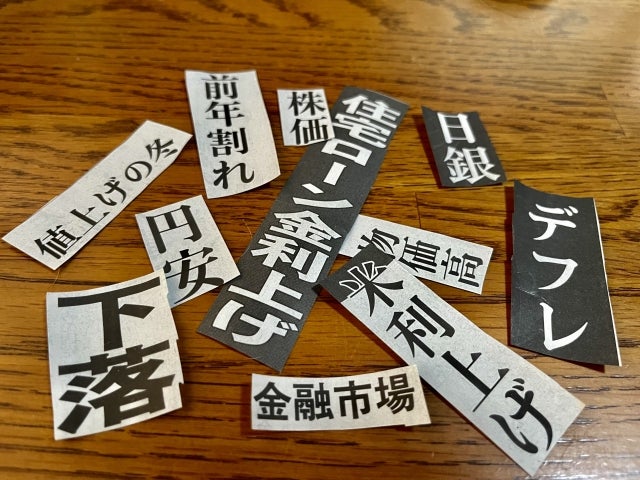

連日、昼夜を問わず金利をめぐるニュースやその動向に関する報道が飛び交っています。

金利が上がる場合は、「株」や「不動産」は、下落するのか?日銀は、行き過ぎた円安に対して為替介入をするのか?毎日のようにあちこちで議論されています。

金利の変動は、株式市場にも為替市場にも大きく影響します。

どのセクターに、どのような影響を与えるか、また、金利上昇局面では、どこに投資をしておくと安全なのかを考えてみましょう。

1.金利とは

さてその前に、まずは「金利」「インフレ」のことばの意味から確認しておきましょう。

金利とは、おかねを貸す際に貸手が借り手に要求する金額です。

金利は日々の生活の様々な場面で登場する。

金利は、住宅ローン・奨学金ローン・クレジットカードローンなど、私たちが払わなければならない金利は「政策金利」に連動します。

政策金利が上がれば、連動して様々な金利も上昇するのです。

住宅ローンのような負債の金利だけではなく、資産となる預金口座の金利なども高くなります。

金利が低い現状では、銀行にお金を預けても利息はほとんどつきませんが、今後少しは改善するかもしれません。

現在は、住宅ローン金利など、負債となる金利がとても低いので、マイホームを購入する際の負担が低いですよね。

逆に金利が上昇すれば、ローン金利が上がりお金が借りにくくなります。

変動金利ローンを組んでいる場合は、金利上昇によりコスト増になるかもしれません。

2.インフレとは

インフレとは、長期間にわたる財やサービスの価格が上昇することをいいます。

財産やサービスの需要が、供給を上回っているときに、インフレが起こります。

通常、FRBや日銀など中央銀行は、景気拡大期には経済が過熱しすぎないように金利を引き上げます。

反対に経済が低迷しているときは、金利を引き下げます。

景気拡大ペースが早すぎるとインフレ加速します。

東南アジアなどの発展途上中の国々では、様々な開発事業により、凄まじいインフレが起こっている国もあります。

経済安定とインフレ抑制のバランスを考慮しながら、難しい舵取りをするのが、中央銀行の役目です。

金利を引き上げると、貸出需要が後退するため価格下落につながります。

金利が高いと、個人は預金口座や債券に資金を置きっぱなしにするという、昭和の時代のような投資スタイルをとることも可能です。

日本では長く超低金利時代が続きましたので、もし金利上昇局面を迎える場合は、金利上昇でメリットを受けやすい投資スタイルを準備しておく必要があります。

資産運用をする上で、今まで上昇が続いた株式市場や不動産以外の、投資スタイルにも目を向けていくタイミングかもしれません。

投資家は、リスクヘッジとして、株式からより低リスクで安全なリターン先へと資金を移すことを考慮するのもよいかもしれません。

3.金融政策による、実質金利上昇が経済活動に与える影響とは

金利下落局面

金利が下がると、金融機関は、低い金利で資金を調達できます。

企業や個人への貸出においても、金利を引き下げることができるようになります。

金融機関の貸出金利だけでなく、企業が社債発行などの形で市場から直接資金調達をする際の金利も低下します。

その結果、企業は、運転資金(従業員への給料の支払いや仕入れなどに必要なお金)や設備資金(工場や店舗建設など設備投資に必要なお金)を調達し易くなります。

個人も、住宅の購入のための住宅ローン金利が安くなったり、お金を借りやすくなります。

金利が下がることにより、経済活動が活発とになり、景気が上昇します。

日本で長年金融緩和政策が取られているのは、このように景気を上昇させる目的があるのです。

金利上昇局面

では、反対に金利が上昇するとどうなるのでしょうか。

金融機関は、以前より高い金利で資金調達しなければならず、企業や個人への貸出においても、金利を引き上げるようになるでしょう。

企業や個人は、お金を借りにくくなり、経済活動が抑制されて、景気の過熱が抑えられます。

景気の過熱を抑えるために行われる金融政策は、金融引締め政策と呼ばれます

4.金利上昇が「株式市場」に与える影響

資産運用の中でも株式市場は、金利の動きに大きく振り回されます。

金利は事業コストにも影響を与えるので、企業の業績報告の中の「自己資本比率」や「有利子負債倍率」にも注視しておくと良いでしょう。

自己資本比率が低く、借り入れが多い企業の純利益は下がり、株価下落へつながるリスクがあります。

金利が上昇すると、借入れが難しくなり、負債の管理には今まで以上にコストがかかるようになります。

負債が多いグロース市場では、企業成長の足かせになるかもしれません。

- 金利が上昇 ⇒ 株式は下落

- 金利が低下 ⇒ 株式は上昇

どのセクターに最も影響があるか

株式市場と金利は逆相関と言われていますが、セクターによって異なる反応を示すことがあります。

金利が上昇すると、銀行株や保険会社の株が買われます。

また、高配当銘柄や時価総額の大きい安全資産といわれるセクターが注目されます。

負債調達への依存度が高い不動産セクターやグロース市場は、金利変動の影響を受けやすいでしょう。

- 金融セクター

金融株には銀行、保険会社、資産運用会社が含まれる。

金融セクター全体で見ると金利上昇とは正の相関にあり、銀行株は金利上昇による最大の恩恵を受ける。銀行は金利上昇に伴い、貸出金利を引き上げられることができます。 - 生活必需品セクター

食品、飲料、化粧品、洗顔用品など日用品の製造と販売を手掛ける企業が生活必需品セクターです。株価が比較的安定した時価総額の大きくて配当が高い傾向があります。ディフェンシブ株として知られる。一般的にこのセクターは金利上昇に対して様々な反応をします。 - ハイテクセクター

ハイテク株の多くは、金利と逆相関にあります。負債が多い赤字企業は特に厳しい。ハイテク株は、ハイリスクハイリターン、今は赤字でも、将来性を信じて投資するというスタイルですが、金利上昇局面では、株価が下がる可能性があり、精神的に厳しい場合は、別のセクターへと乗り換える手段を検討することも考慮しましょう。 - エネルギー・セクター

エネルギー株は、金利が上昇すると、並行して上昇する傾向があります。ただし、ボラティリティが大きく、原油価格やカントリーリスクに左右されるので、慎重に投資する必要があります。

5.金利上昇が「債権市場」に与える影響

債券の大半は固定債です。満期まで利率は変わりません。

債券の償還前に金利が下がった場合、既存債券の価値は上昇します。

新たに発行される債券の金利は低くなります。

金利上昇局面はその反対で、債権の償還前に金利が上がった場合、既存債権の価値は下落します。

新たに発行される債権の金利は高くなります。

つまり、新発債の金利は高くなり、既発債の価値が下がります。

金利上昇は、株式評価下落、債券価格を下落を引き起こす可能性があります。

- 金利が上昇 ⇒ 既発債権の下落

- 金利が低下 ⇒ 既発債権の上昇

6.金利上昇が「不動産投資信託(REIT)」に与える影響

不動産投資信託(REIT)は、通常、金利と並行して動きます。

金利が上昇するとREITの価格も上昇し、金利が下がると下落します。

金利上昇期とは、景気が拡大期のため、倉庫や賃貸オフィスなど事業拡大を続けるうえで必要な不動産の価格が上昇します。

その結果、REITの評価額が上がります。

さらに、ここ10年上昇を続けてきた国内不動産価格も、金利の上昇、借り入れコストの上昇により不動産価格は下落する可能性があります。

いよいよ都心部不動産バブルの終焉なのでしょうか。

7.日本の財政赤字がさらに悪化する?

国内金利の上昇は、個人の資産運用へのインパクトだけでなく、日本の財政赤字問題に大きな影響を及ぼすことになるでしょう。

国債の支払いは、金利上昇により高くつきます。

新規国債を発行する際は、金利負担が、財政を圧迫し日本の財政状態はさらに悪化していくことになります。

その結果、日本政府に悪影響を与え、私たちの年金にも影響を与えかねません。

もちろん日銀が大量保有している国債にもマイナスインパクトです。

- 金利が上昇 ⇒ 既発国債評価額の下落

- 金利が低下 ⇒ 既発国債評価額の上昇

日銀の政策方針が見直され、金利上昇が加速した場合、日銀が保有している国債の価値が下がる可能性があるのです。

日銀のバランスシートが悪くなれば、為替市場にも影響がでてきます。

つまり、一般的に金利上昇は株式、不動産、債券、日本の財政にはマイナス要因です。

8.金利上昇に備えて何をする?

日銀は、2%の物価上昇だけでは、政策を変えないようですが、実質賃金が上がれば、変更や様々なオプションの用意があると言っているようです。

円安効果で企業の業績が向上し、社員の賃金に転嫁されれば、実質賃金があがり、政策変更はあり得ます。

もし、日銀の策金利の変更によって、イールドカーブコントロールの手法が変わり長期金利が上昇したり、短期金利が上昇すれば、マーケットに大きな動揺と影響を与えるでしょう。

これまで、長期にわたり超低金利政策を行っている日本にとって、金利上昇は想定以上のインパクトが考えられます。

日本の金利上昇をマーケットに十分に織り込まれているとは言えないので、実際に起これば、大きなダメージを与えることでしょう。

想定以上の動揺が、マイナスインパクトが発生するリスクを考慮しておきましょう。

私たちは、その時に備えて、セクターローテーションやポートフォリオの組み換えを準備しておく必要があります。

価値が低下しづらい金融商品に資産を振り分けることをお勧めします。

備えあれば憂いなしです。

銀行、地方銀行、生命保険、損害保険の株式銘柄も要注目!

生命保険の場合は、金利上昇によって、顧客が支払う保険料の運用利率の改善が期待できます。

金融セクターは、マイナス金利やイールドカーブ・コントロール」政策によって厳しい収益状況が続きました。

日銀の政策が変更されれば、プラスに転換していく可能性が高いですね。

地銀株は、いづれも株価純資産倍率(PBR)が1倍割れの割安水準です。

配当利回りは、銘柄によって異なりますが、3%~5%という高水準の銘柄が多くあります。

主要銀行の株価は高いので、出遅れ感がある地銀株を選択するのも良いかもしれません。

「銀行」で検索すると、下記のような一覧が表示されます。

次に、株式市場以外の傾向を考えてみましょう。

個人向け国債(10年変動金利型)

個人向け国債(10年変動金利型)は、元本保証(最低利率0.05%を保証)

元本保証ということは、中途解約しても元本割れリスクなしです!

市場の金利に連動して半年ごとに自動的に金利が見直されます。

インフレに強いETFや投資信託への見直し

金融や資源関連などのETFは、ETFとしてインフレに強いセクターにまとめて投資することで、個別商品よりもリスク分散できます。

例:金融ETF・原油ETF・金ETFなど

米国株・米国債など海外の金融商品

資産分散も兼ねて他国の株や国債を購入し、他国の通貨を持つこともリスク分散に有効です。

利率が悪い保険商品の見直し

今までの低金利時代では、金利が高く貯蓄性の高い保険商品の販売はほとんどありませんでした。

金利が上昇する場合、それに伴い良い条件の貯蓄型保険や高金利定期預金が出てくる可能性があります。

その場合は、現在の保険や定期預金の見直しを検討しましょう。

住宅ローン金利は「固定金利」を選ぶ

住宅ローン金利では、変動金利より先に、固定金利が上がる傾向にあります。

すでに「変動金利」でローンを組んでいる場合は、固定金利への借換えを検討しましょう。

いままでは、変動金利が断然お得と言われてきましたが、金利が上がるとなれば一転します。

いまのうちに長期の固定金利の住宅ローンを組むことで、現在の超低金利が適用されます。

住宅ローン金利は、長期間毎月数万円、数十万円を支払うことになるので、金利が1%上昇しただけでも、毎月の返済負担が急増します。

毎月の住宅ローン支払いが滞ってしまうと、マイホームを手放さんければならないリスクもあります。

今のうちに固定金利の住宅ローンへの借換えを検討してみましょう。

まとめ

- 金利上昇は、株式市場、債券市場不動産セクターにはマイナス

- 日本の財政赤字や年金問題も悪化させる

- 日銀の保有する国債にもマイナスの影響

金融政策は、物価や景気、私たちの未来のためのおかねにも影響を及ぼします。

金利変動は、株式市場をはじめ、債券市場や日本政府にも大きなインパクトを与えます。

私たちの資産運用にも大きなにボラティリティをもたらす可能性があります。

金利がこれ以上に下がる可能性はほぼありませんが、金利が上昇する可能性は考えられ、実際に金利上がった場面を想定してポートフォリオの見直しやセクターローテーションを検討する必要があるのではないでしょうか。

私の場合は、株式ではグロース市場の銘柄や、割高の株式銘柄は処分し、銀行株や低好業績の低PBRで高配当の銘柄を購入しました。

NISA制度拡充にや今年に入ってからの株高に応じて、株式投資を始める初心者のかたは、定番人気の高配当株などを選ぶ傾向が強いので、同じ方向の銘柄にしました。

また、ポートフォリオから株式の割合を減らし、タイミングを見て原油ETFや金ETFを購入しようと思っています。

みなさまも、時間がある時に今後の資産運用についてゆっくり検討してみてはいかがでしょうか。

コメント