年末が近づき、年初に行う確定申告に向けて、保有株式の損益通算などでお悩みの方はいらっしゃいませんか?

この時期に多いお問い合わせが、

「複数の証券会社で株やETFをしている場合、損益通算はできますか?」

というご質問です。

結論からいえば、「できます!」

ただし、ご自身で確定申告をする必要があります。

「特定口座源泉徴収あり」の証券口座の場合も、他の証券口座と損益通算をしたい場合には、確定申告が必要です。

2022年既に株式や投資信託での利益確定額が多く、納税額が高額になりそうな場合は、今の時期に損失を確定した方が節税になる場合があります。

年末まであまり時間がないので、一部損失を確定するかどうかは早めに判断するよう心がけましょう!

今回の記事では、2つ以上の複数の証券口座で株式売買などをした場合に、利益が出た口座と損失が出た口座の損益通算をする方法を解説します。

今年はじめて投資信託や株式投資をした方にもご理解いただけるよう、できるだけわかりやすくまとめてみましたので、ぜひ参考になさって下さい。

1.損が出ていても確定申告すれば

複数の証券会社で株や投資信託の取引をしている方は、2022年1年間を通して一方の証券会社では売却益が出ているけれど、一方の証券会社で売却損が出ているという方も多いのではないでしょうか。

損が出ている方であっても確定申告で損益通算を行えば、税金の還付を受けることができる可能性があります。

さらに今年の合算が損失の場合、翌年以降3年は損失を持ち越すことができるので、来年の合算が利益の場合は繰越控除を受けることができます。

節税効果があるので「損益通算」について詳しく見ていきましょう!

2.株や投資信託等の損益通算とは

損益通算とは、プラスの利益とマイナスの損失を相殺することです。

上場株式の譲渡損益以外にも、配当金や投資信託の分配金や他の金融機関で取引した売却益と相殺することができます。

損益通算によって上場株式や投資信託などで得た売却益と売却損を相殺できるので、売却益があり税金がかかる証券口座の納税額を少なくすることができるのです。

利益と損失の相殺により利益を低くして、納税額も低くできるというわけです!

※損益通算ができるのは、課税口座(一般口座・特定口座等)です。NISA・つみたてNISA・iDeCoの口座は非課税口座のため、損益通算できません。

※上場株式・ETF・投資信託の譲渡益などは損益通算できますが、FXやCFDなどの先物取引は区分が異なるため損益通算できません。また、上場していない株式とは損益通算できません。

特定口座(源泉徴収あり)で利益が出ており、他の特定口座や一般口座で損失が出た場合に損益通算及び確定申告をすると、源泉徴収された譲渡益税の還付を受けることができます。

3.複数の証券会社の特定口座の損益を通算する方法

まず証券会社の課税口座には、下記の3種類がありますので覚えておきましょう。

- 一般口座

- 特定口座(源泉徴収なし)

- 特定口座(源泉徴収あり)

一般口座

一般口座の場合は、書類の作成も自分でします。

株やETFなどの取引を自分で計算しなければならず、手間がかかるのでおすすめできません。

特別な事情がなければ、特定口座へ切り替えをした方が良いと思われます。

特定口座(源泉徴収なし)

特定口座(源泉徴収なし9の場合は、各証券会社作成した年間取引報告書を添付書類として、自分で確定申告をします。

複数の証券口座の損益通算しない場合も、自分で確定申告及び納税をしなければなりません。

特定口座(源泉徴収あり)

特定口座源泉徴収ありの証券口座の場合は、譲渡益が出ている場合、証券会社が代行して譲渡益税を納税します。

そのため、自分で確定申告をする必要はありません。

しかし、他の証券会社で損失が出ている場合で、その損失と相殺をしたい場合は、自分で確定申告をする必要があります。

複数の証券会社の特定口座で取引をした場合、各証券会社の特定口座で年間の損益が算出されます。

各証券会社の特定口座内で、それぞれの損益通算、納税が完結しているため、他の口座間で自動的に損益通算されないからです。

自ら確定申告により複数口座間での損益通算をすれば、各証券会社が支払った譲渡益税の一部又は、全部を取り戻すことができます。

特定口座源泉徴収ありの証券口座での一例

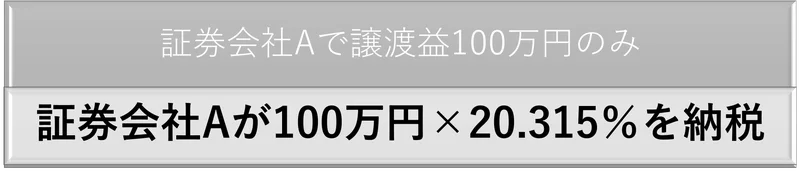

例①:A社の特定口座源泉徴収ありで100万円の利益のみが出ている場合

A社が代行して納税するため、確定申告不要です。

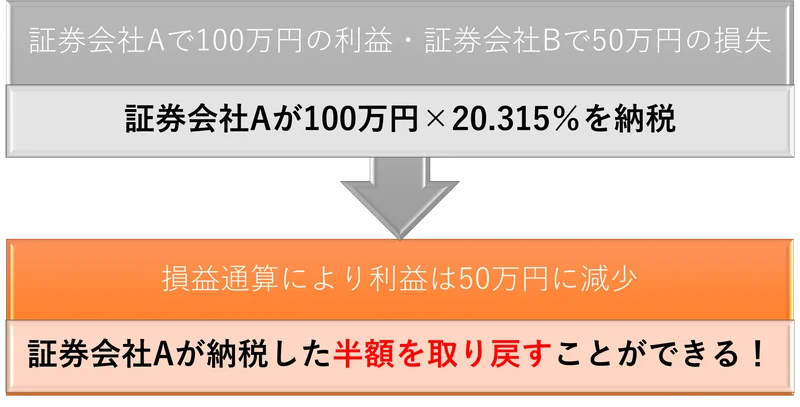

例②:A社の特定口座で100万円の利益、B社の特定口座で50万円の損失が出ている場合

A社とB社を合算して損益通算することで、A社が代行して支払った譲渡益100万円についての税額のうち、50万円分の税額を取り戻すことができます。

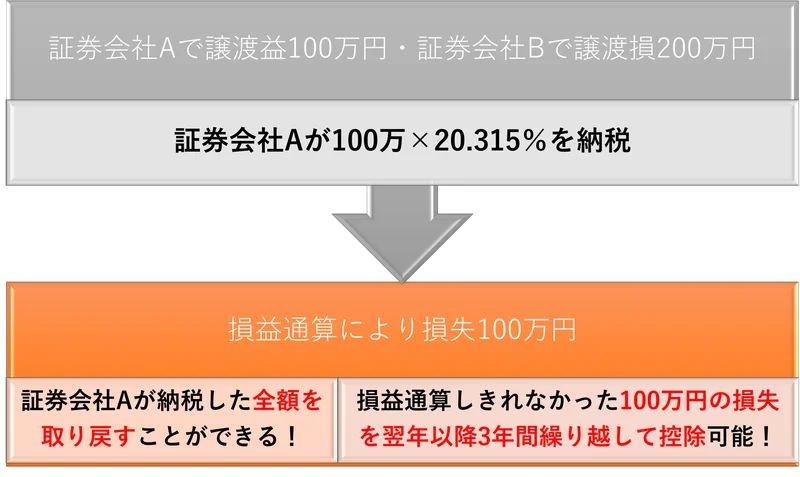

例③:A社の特定口座で100万円の利益、B社の特定口座で200万円の損失が出ている場合

A社とB社を合算して損益通算することで、A社が代行して支払った譲渡益100万円について全額を取り戻すことができます。

さらに、損益通算できなかった残り100万円の損失は翌年以降に繰り越すことができます。

3年間繰り越して、控除をうけることができます。

特定口座年間取引報告書を用意しよう!

各証券会社の株や投資信託の状と損益の算出結果を証明する書類が、「特定口座年間取引報告書」です。

郵送やホームページからのダウンロードで入手できます。

複数の証券会社の特定口座年間取引報告書を用いて損益計算します。

「譲渡区分」の「差引金額」欄を見れば、利益が出ているのか、損失が出ているのかがわかります。

容易に計算できるので、確定申告書類に計算結果を記入して確定申告をしましょう。

確定申告に必要な書類

- 印鑑

- 給与所得、退職所得、公的年金などの源泉徴収票

- 特定口座年間取引報告書など一年の取引の損益が計算できるもの

- 個人番号および本人確認書類

- 申告書B(第一表・第二表)

- 申告書第三表(分離課税用)

- 株式等に係る譲渡所得等の金額の計算明細書(一面・二面)

- 申告書付表(上場株式等に係る譲渡損失の繰越用)

※個人番号確認書類は下記のいずれか1つです。

- 個人番号カード(本人確認書類不要)

- 通知カード

- マイナンバー記載の住民票の写しまたは住民票記載事項証明書

※本人確認書類は下記のいずれか1つです。

- 運転免許証

- パスポート

- 在留カード

- 公的医療保険の被保険者証

- 身体障害者手帳

合算がマイナスで、翌年以降に損失を繰り越して控除を受けたい場合のみ必要です。合算がプラスの場合は不要です。

国税庁ホームページはコチラ

確定申告書等様式コーナーはコチラ

まとめ

複数の証券会社で株や投資信託の取引をしている方で、利益が出ている口座と損失が出ている口座がある場合は、損益通算により節税できる可能性があります。

確定申告をすることにより、上場株式や投信の取引している複数の証券会社の特定口座内の損益を通算して税額を減らしたり、損失を翌年以降3年間繰り越して控除を受けることができます。

特定口座の場合は、年間取引報告書によって簡単に損益通算することができます。

2022年1年間を通して一方の証券会社で売却損が出ているという方は、確定申告をして節税されることをお勧めします。

FXに関する損益通算については↓

コメント