近年の低金利もあり、20代30代の方が不動産投資を始めているということも珍しくありません。

不動産投資は「お金持ちがする投資」から「だれでも気軽にできる投資」へと変化してきています。

特にワンルームマンション投資は価格が比較的安く、気軽にできる一方で、何も考えずに闇雲に始めた結果「全然儲からなかった」と嘆く方が非常に多くいます。

今回、ワンルームマンション投資が儲からないといわれる実態について、実際の不動産投資家の収支をご紹介しながら、わかりやすく解説していきます。

「ワンルームマンション投資って本当に儲かるの?」

「思い切ってワンルームマンション投資をしようと思っているけど、実際どれくらい収入があるの?」

「ワンルームマンション投資を始めたけど、全然儲からない!」

そんな方はぜひ、この記事で不動産投資の実態を知っていただき、すこしでもワンルームマンション投資で儲けるための参考にしてみてください。

1.ワンルームマンション投資は「儲かる?」「儲からない?」

ワンルームマンション投資は不動産投資の一種です。

「不動産投資」といえば、まず多くの人がイメージするのが「不労所得」ですね。

「不動産を購入すれば、あとはほったらかしで不労所得が得られる。」

このようなイメージを持たれている方も多いのではないでしょうか。

確かに不動産投資の大きな魅力ともいわれている「不労所得」。

しかし、実際に不動産投資を始められている方であれば、不動産投資は決して楽をして不労所得が得られるものではないということに気づくと思います。

結論をいえば、

ワンルームマンション投資はカンタンに儲かるものではありません。

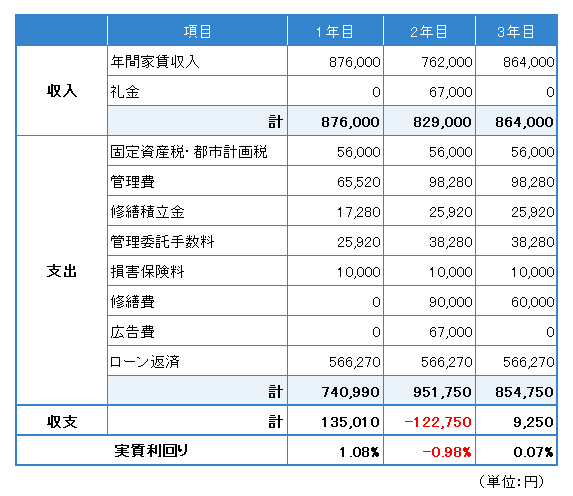

1-1.マンションオーナーAさんの収支実例

ワンルームマンション投資の実際の収支をご紹介しながら、解説していきます。

とあるオーナーAさん(35歳 会社員)が所有する中古のワンルームマンションの概要から見ていきましょう。

| 物件概要 | |

|---|---|

| 購入価格 | 1,350万円 |

| 家賃(月額) | 7.3万円 |

| 表面利回り | 6.48% |

| 自己資金 | 100万円 |

| 借入金額 | 1,250万円 |

| 借入期間 | 35年 |

| 金利 | 2.0% |

購入時点での「表面利回り」は約6.48%。

この物件の利益を計算すると、

これが年間で得られる収入ということになります。

では次に、このワンルームマンションを3年間運用した時点でのAさんの収支を見てみましょう。

いかがでしょうか。

収支の項目を見るかぎり、全然儲かっていないと思った方がほとんどではないでしょうか。

表面利回り上の年間利益は876,000円であったにもかかわらず、実際に3年間で得られた利益はなんとたったの21,510円です。

ワンルームマンション1戸から得られる利益というのは微々たるもの、場合によっては赤字です。

それが現実なのです。

2.不動産投資が「儲からない」といわれる理由

実際にかかった経費を差し引いて計算した「実質の利回り」と「表面利回り(6.48%)」があまりにもかけ離れていることが収支表からもわかると思います。

不動産投資が「思ったよりも儲からない」と嘆いている人は、実はこの「表面利回り」を実際の手取り収入(キャッシュフロー)と勘違いしてしまっていることがほとんどなのです。

Aさんのワンルームマンション投資の利益がほとんど上がっていない原因は、単純に収入に対して支出が大きくなってしまったからです。

では、なぜここまで支出が大きくなってしまったのか。

実はこれ、不動産投資では特段めずらしいことではありません。

不動産投資をする上では当然に考えられるであろう経費ばかりです。

支出が増えた主な理由は、不動産投資の下記3つのリスクからきています。

- 空室リスク

- 修繕リスク

- 借入リスク

それぞれ詳しく見ていきましょう。

2-1.「空室リスク」による影響

今回Aさんの例では1年目こそ稼働率100%を維持しましたが、2年目には入居者の退去が発生しました。

当然家賃も入ってこなくなりますので、次の入居者を早急に見つけなければなりません。

まずは次の入居者のために部屋をキレイにするための修繕費(原状回復費)が発生します。

これは前入居者の部屋の使い方次第で金額は変動します。

Aさんのケースでは90,000円の修繕費がかかりました。

次に行うのが入居者の募集活動です。

一般的には個人で入居者を見つけてくるのは困難ですので、賃貸の仲介業者へ客付けを依頼することになります。

仲介業者も当然ビジネスですので、無償で動いてくれるわけではありません。

入居者を見つけてくれた際には報酬の支払い(広告費)が発生します。

報酬額は交渉次第ですが、Aさんのケースでは家賃1ヵ月分の費用がかかりました。

この間(約2ヶ月間)空室となったことで、得られる家賃収入はゼロです。

3年目ではなんとか入居者がついたものの、家賃も以前より1000円ダウンしておりますので、以降の家賃収入の最大値も減ることになりました。

このように「空室」は収入・支出ともにかなりの影響を及ぼすことになります。

Aさんの2年目も「空室」が発生したことにより、実質的な利回りは一気に赤字へと転落しています。

「空室」による影響は思っている以上に大きいです。

不動産投資における最大のリスクといわれている所以でもあります。

2-2.「修繕リスク」による影響

Aさんは3年目に60,000円の修繕費が発生しています。

これは部屋のエアコンが突如故障したため、エアコンの取り替えが必要になったからです。

不動産投資では、エアコン等の故障や水漏れなど、突発的な設備不良の修繕費がかかることが多々あります。

設備の不良はいつ起きるかが予測しづらく、利回りからは見えない経費です。

設備によっては修繕費用が思った以上に高額になる場合もありますので、決して無視できる経費ではありません。

不動産は建物本体だけではなく、それに付帯する設備もその一部です。

設備が故障すれば、当然所有者であるオーナーに修繕義務が発生するので、注意が必要です。

2-3.「借入リスク」による影響

Aさんの収支表の借入返済の金額を見て頂くと、借入返済額が支出の大きな割合を占めていることがわかると思います。

この借入も、金額・期間・利率によって最終的な利回りに大きく影響します。

Aさんは今回、自己資金を100万円、残りの1,250万円をローンによる借り入れをしています。

これを仮に自己資金300万円とした場合、年間の返済額は約5万円ほど下がりますので、その分現金(キャッシュ)も手元に残ることになります。

また借入の期間・金利によっても返済額は変動します。

特に金利の変動による返済額の増加は、不動産投資の代表的なリスクといわれていますので、ローンを利用して不動産投資を始める場合はムリのない返済ができるよう融資条件についても十分注意する必要があります。

ただし借入に関しては、どの条件が一番良いとは一概には言いきれません。

短期・長期どちらで借りれば良いのか、自己資金はいくらが良いのかはその人の「年齢」「資産」「目的」によって、異なってくるからです。

以上のように、

投資用物件の資料や広告の多くは経費等を考慮していない「表面利回り」が記載されています。

もちろんこれは騙そうと思って記載をしているのではなく、経費には「金額が変動するもの」あるいは「費用がかかるのかどうかの予測ができないもの」があるため、実質利回りが確定しづらいという理由があるからなのですが…

「表面利回り」は物件の収益力を計る目安とはなりますが、実際の収入に関してはまったくアテになりません。

収入から実際に各経費を差し引いた「実質利回り」をみてみれば、区分マンション1戸程度では儲けるどころか、黒字にすることさえ難しいでしょう。

3.不動産投資における「儲かる」「儲からない」の考え方

実際の収支例とともにワンルームマンション投資がなぜ儲からないのか、その実態と理由についてお伝えしてきました。

さて、あなたはAさんの収支を見て、この投資は失敗していると思われたでしょうか。

確かに収支だけを見れば、投資効率は決して良いとは言えず、儲かってもいません。

しかし、Aさんは必ずしもワンルームマンション投資に失敗しているとは言いきれない面もあるのです。

なぜなら不動産投資というのはオモテからは見えづらい特徴があるからです。

「不動産投資は儲からない。ワンルームマンションは儲からない。」

なのに、なぜ投資する人がいるのか。

その理由を今回のAさんの例をもとに、詳しくみていきましょう。

3-1.節税効果による税金の還付

不動産投資の大きな特徴として、まず挙げられるのが「節税効果」です。

不動産投資による損益は他の収入と合算することができるのです。

特に不動産を購入した初年度は「登録免許税」「不動産取得税」など初期費用が大きくかかり、不動産投資の収支も赤字になりやすいので、確定申告で所得税・住民税の還付を大きく受けることができます。

収支表には記載していませんが、Aさんも実は不動産を購入した初年度は年間100万円ほど不動産投資で赤字になりました。

Aさんは会社員としての所得が年間およそ500万円です。

今回のケースでは、不動産投資による赤字100万円を差し引きした400万円が所得税の計算対象となり、会社の源泉徴収にて余分に支払った100万円の部分については所得税・住民税の還付を受けることができます。

もちろん赤字を出していなければ、節税ができないわけでもありません。

「減価償却」を利用することによって、黒字であっても「見かけ上」赤字にすることも可能です。

3-2.不動産投資は売却してはじめて利益が確定する

Aさんの物件は確かに利益をほとんど生み出していません。

しかし、不動産投資で利益を得る手段はなにも家賃収入だけではありません。

売却した際の利益(※キャピタルゲインといいます。)も不動産投資による収益のひとつなのです。

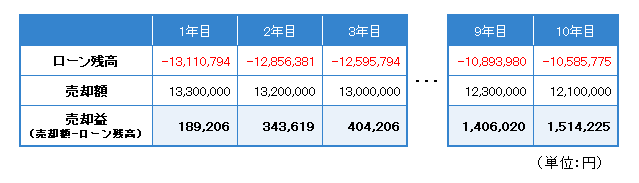

今回のAさんの例で10年間のローン残高と物件の市場価値(売却額)の推移を見てください。

幸いにもAさんの物件は資産価値が高いといわれる物件でした。

「ローン残高」の減少よりも「市場価値(売却額)」の減少の方が比較的緩やかなのが上記の表から見てとれます。

ローン残高の減少と不動産の価値の減少は必ずしも一致しません。

仮にAさんが10年目の時点でこの物件を「相場の値段」で売却しようとした場合、

が売却益として得られることになります。

所有時点では約150万円の「含み益」がある状態ともいえます。

このように、たとえ運用中いくら収支が赤字であっても、売却で一気に黒字になるケースも多々あります。

株などの投資商品にもいえることですが、不動産投資も同じく不動産を売却してはじめて利益が確定するのです。

3-3.ローン完済で不動産が実物資産になる

前項のように途中で売却して利益を確定してしまうこともできますが、ローンをすべて返済してしまうことで不動産という「実物資産」を手に入れることもできます。

実物資産である不動産は株式とは違って価値がゼロになってしまうということはありませんので、家族への保険や将来の備えのための資産として残しておくことができます。

ローンの返済ももちろんなくなりますので、家賃はそのままダイレクトに自分の収入になります。

そこから得られた利益で、また別の不動産への投資も可能になります。

資産からの収益をもとに次々と資産規模を拡大していくその様は、まさに不動産投資の「醍醐味」といってもいいでしょう。

収支だけをみれば、Aさんは確かに儲かってはいません。

しかし資産形成を目的とした長期的な視点でみると、Aさんはあながち投資に失敗しているとも言い切れません。

むしろ着実に資産が形成できていると思います。

あなたはこれを見て、不動産投資というものをどう捉えましたか?

毎月の収支をみて「儲からない」という人もいれば、毎月の収支は関係なく、節税が上手くいったので「儲かった」という人もいます。

「儲かる」「儲からない」の基準は価値観・考え方によって人それぞれです。

これからワンルームマンション投資など不動産投資を始めようと考えている方はまずは不動産投資というものが自分に合っているのかを考えてみましょう。

4.不動産投資に向いている人・向いていない人

不動産投資は株やFXのように売買を繰り返してリターンを得るという投資ではありません。

毎月の家賃収入や節税によって、長期的に確実な資産形成へと繋げていく投資です。

何事にも向き不向きはあります。

もちろんそれは不動産投資においても例外ではありません。

では、不動産投資に「向いている人」「向いていない人」とはどんな人なのでしょうか。

4-1.不動産投資に向いている人

以下のような人が不動産投資に向いているといえるでしょう。

■毎月コツコツと貯蓄ができる人

不動産を運営していくと、突発的な出費というものはかならず発生します。

不測の事態に備えて、不動産投資で得られた利益はしっかりと積み立てておく必要があります。

いつでも備えておけるよう現金は常に手元に置いておくことが望ましいです。

収入が入った分だけ使ってしまうお金にルーズな人よりもお金をキチンと管理し、地道に貯金していく人にこそ不動産投資は向いています。

■「事業」として真剣に取り組める人

不動産投資の大きな魅力である「不労所得」。

しかし、ただ物件を買って放置しておけば簡単に得られるというものではありません。

昨今においては、一昔前のバブル期のように「不動産投資は買って売るだけで儲かる」というような単純なものではなく、「事業」や「経営」といった、まさに「ビジネス」としての側面が強いです。

これからの不動産投資は経営者としての器が求められます。

成功している人に共通しているのは、セミナーや交流会に参加するなど積極的に情報収集をしたり、空室をできる限り抑えるような創意工夫を凝らしたり、常に不動産投資について考えており、そして行動力があります。

■人とのかかわりが好きな人

不動産投資で儲けるためには信頼できるパートナーの存在は欠かせません。

融資を受ける「金融機関」、物件の管理を任せる「管理会社」はもちろんのこと、場合によっては「仲介業者」「リフォーム会社」「入居者」「税理士」など、いろいろな人とかかわりを持つ必要が出てきます。

人付き合いが好きで、コミュニケーションをとるのが好きな人は不動産オーナーとして適しているといわれています。

4-2.不動産投資に向いていない人

反対に向いていない人は主に下記のような人です。

■リスクばかり気にしてしまう人

どの投資商品であっても、「投資」である以上、損をする可能性は必ずあります。

「損したらどうしよう」と何かある度に心配しすぎてしまう人は、そもそも「投資」というもの自体向いていません。

特に不動産投資は長期的な投資となり、精神的にかなりキツくなると思いますので、やらないほうが賢明でしょう。

■勉強をしない人

物件を買って満足してしまう人に多いです。

不動産投資は購入後の運営、売却までの出口戦略が成功の可否を決めます。

管理会社に任せきりの人や営業マンの言いなりになっている人など、まったく何もせず勉強しない怠け者には向いていません。

■短期間で大きなリターンを求める人

不動産投資は毎月の家賃収入をコツコツと得て、長期的に資産形成していくものです。

入居者の募集やら売却やら何をするにも、そこには常に「相手」が存在しますので、それなりの時間が必要になります。

株やFXのように短期間ですぐに結果がほしいという方には向いていません。

5.不動産投資で「儲ける」ために知っておくべきこと

ここまで読んで、ワンルームマンション投資を「はじめてみよう」「検討してみよう」と思った方には、ぜひワンルームマンション投資で勝つために最低限知っておいてほしいことがあります。

5-1.失敗パターンをたくさん知る。

不動産投資に限らず、投資というものは常にリスクと隣り合わせです。

投資する以上、存在するリスクについては常に準備しておかなければなりません。

今やネットや本で不動産投資の失敗事例はたくさんあります。

失敗のパターンをたくさん知ることで、失敗するリスクを未然に回避・軽減することができます。

儲かる・儲からないよりも先に、まずは「失敗しない不動産投資」をするのが成功への第一歩です。

不動産投資の失敗については以下の記事も参考にしてみてください↓

5-2.自分の理想にこだわりすぎない

ネットや本の情報を見すぎて頭でっかちになってしまい、自分の理想を追い求めるばかりになかなか一歩踏み出せないという方も少なくありません。

100%自分の理想を満たした物件など存在しません。

「希望する物件が出たら」と待っていても、それこそ投資機会の損失、時間の無駄になります。

なによりも大事なのはまずははじめてみることです。

たとえ希望に合わない物件であっても、多少失敗してしまっても、不動産投資をはじめたことで得た経験は必ず次の投資へとつながります。

自分の理想にあまりこだわりすぎないようにしましょう。

5-3.はじめるのであれば、早いほうが有利

不動産投資をはじめるのであれば、年齢は若ければ若いほど有利です。

区分マンション1戸程度では得られる利益もほとんど知れています。

不動産投資で儲けるためには金融機関からの融資を積極的に活用し、所有する物件を徐々に増やして資産規模を拡大させていくことが必須となります。

一般的に20代や30代の若い世代であれば、定年が近い50代や60代と比べて積極的にリスクをとることができます。

お金がかかるライフイベントも比較的に少なく、万が一失敗をしてもやり直しがきくからです。

またローンを組む期間も30年を超える設定ができ、返済計画のコントロールもしやすくなります。

6.まとめ

不動産投資が儲からない実態とその理由について書かせていただきました。

繰り返しますが、ワンルームマンション投資は簡単に儲かるものではありません。

儲かるためにはそれ相応の知識と経験、そして行動力は必須となります。

不動産投資について十分な理解をしないままはじめてしまうと、結局は「儲からない」だけで終わってしまいます。

株やFXのように短期間でお金が急激に増えたり減ったりする投資とは違い、コツコツと手堅く資産を築いていく、案外「地道」で「地味」なのが不動産投資というものなのです。

コメント