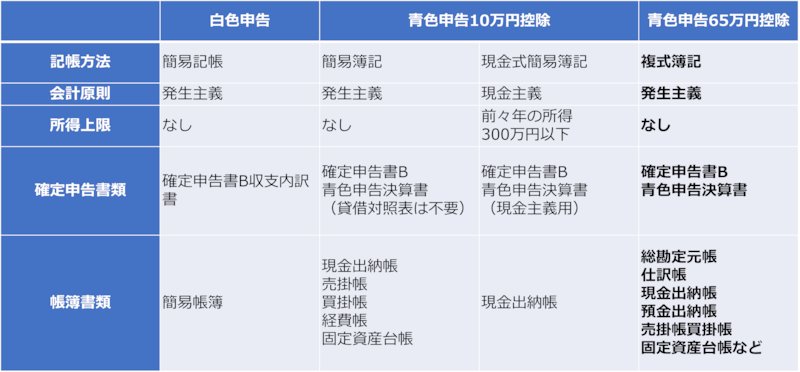

所得税の確定申告の時期になると、自営業やフリーランスの方は、青色申告と白色申告のどちらで申告すべきか悩まれるケースが多いのではないでしょうか。

以前の記事で、青色申告の場合は、最大65万円の控除などのメリットがありお得ですが、簿記の知識が必要になることを執筆しました。

青色申告についての概要はコチラ↓

では、青色申告の場合、具体的にどのような書類を作成、保存、提出すればよいのでしょうか??

今回の記事では、青色申告で提出が必要な書類とその書き方、正規の帳簿についての詳細と作成方法をまとめてみました。

複式帳簿の具体的内容が知りたい方、今後は青色申シフトしたいと検討している方は是非ご覧下さい。

1.青色申告で提出が必要な書類

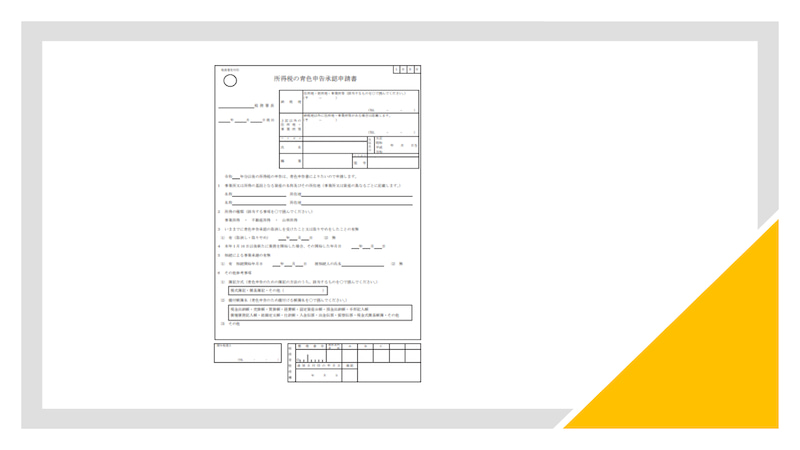

青色申告をするには、まず「青色申告承認申請書」を、税務署に事前に提出する必要があります。

そして、「複式簿記」で毎日の売上と仕入を記帳し、「確定申告書B」と「青色申告決算書」を2/16~3/15の間に税務署へ提出します。

1-1.青色申告承認申請書

個人事業主が、青色申告で確定申告をする場合は、事前に「申請書」を届ける必要があります。

起業する場合は、開業届と一緒に税務署に提出するとスムーズです。

青色申告の申請期限

- 現在白色申告で事業を開始しており青色申告に変更したい方

青色申告を行う年の3月15日まで - 新年度1月いっぴから1月15日に事業を開始する方

青色申告を行う年の3月15日まで - 1月16日以降に新規で開業しようと思っている方

事業開始日から2ヶ月以内に提出

つまり、青色申告承認書をまだ提出していない方は、令和3年分の確定申告は白色申告になります。

しかし、翌年令和4年分から青色申告に変更する場合も、3月15日の為、期限が迫っています。

お得な青色申告控除など特典を受けたい方は、青色申告にシフトすべきか早めに判断しましょう!

※国税局ホームページより引用

青色申告による確定申告をする場合、毎年税務署に提出が必要な種類は「確定申告書B」と「青色申告決算書」の2種類です。

取引を証明する領収書の提出は必要ありませんが、7年間の保存義務があります(一部は5年間)。

税務調査や問い合わせがあれば、迅速に帳簿類を提出できるようにしておきましょう。

1-2.確定申告書B

確定申告書には「A」と「B」の2種類があります。

個人事業主・フリーランスは、確定申告書「B」を使用します。

確定申告書Bは、青色申告・白色申告、共通の申告書です。

記入方法は、白色申告の場合と同じなので、解説は省きます。

※確定申告書Bの入手方法

- 国税庁のWebサイトからファイルをダウンロード

- 税務署から郵送で取り寄せる

- 確定申告書等作成コーナーから出力

- 税務署や確定申告相談会場で受取る

- 確定申告に対応した会計ソフトを利用

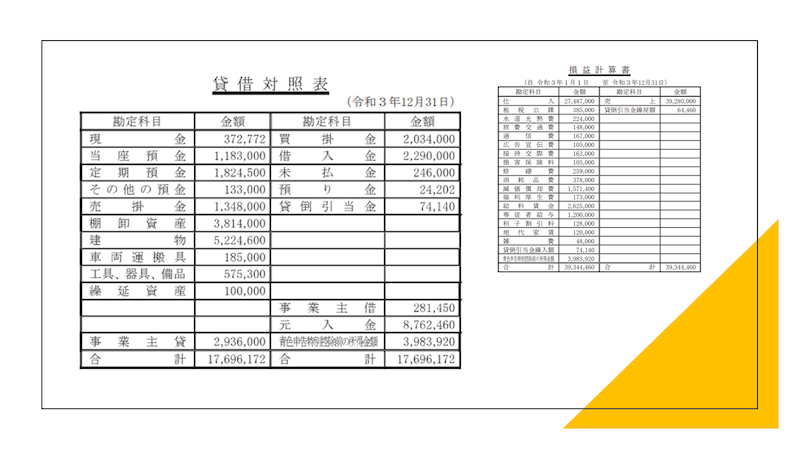

1-3.決算書類「貸借対照表」と「損益計算書」

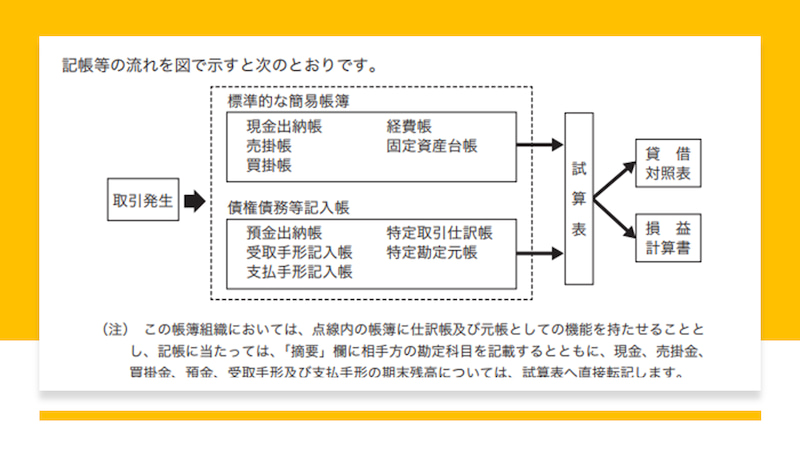

複式簿記による帳簿を元に「決算書類」を作成し、提出します。

決算書とは「貸借対照表」と「損益計算書」のことです。

この書類を確定申告の際に提出することで、「最高65万円の青色申告特別控除」や「青色専従者控除」や「赤字の繰越し」など様々な特典を受けることができます。

※国税庁ホームページより引用

※国税庁ホームページより引用

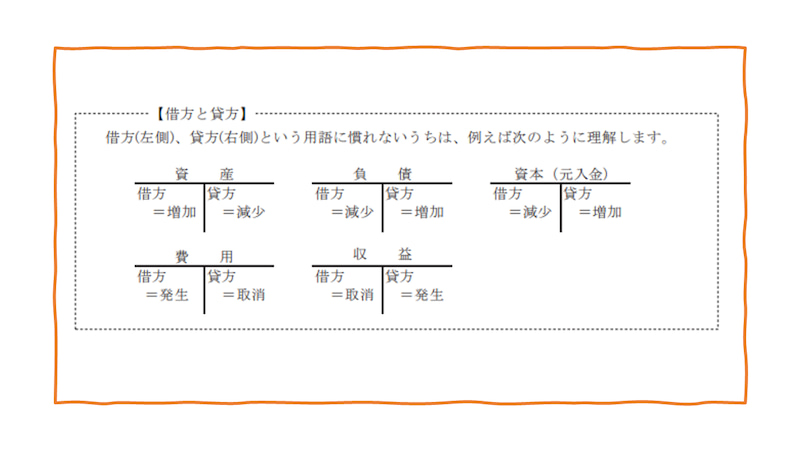

2.複式簿記の基礎知識

最大65万円の青色申告控除を受けるためには、正規の簿記による帳簿付けが必要とされています。

正規の簿記とは、複式簿記のことを言います。

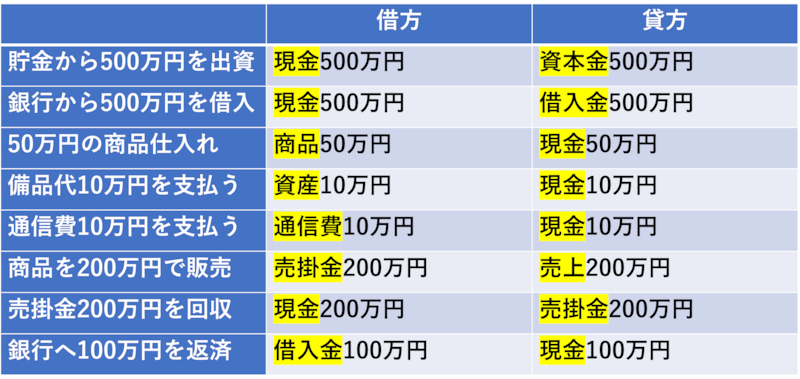

複式簿記とは、一つの取引を借方と貸方の2つの方向から記帳する方法で、複式簿記の借方は左側、貸方は右側へ記入します。

左右(借方と貸方)は必ず同じ額になることが原則です。

※国税局ホームページより引用

※国税局ホームページより引用

【例1】銀行からの借入金500万円と自己資金500万円で事業開始

2-1.複式簿記の主要簿

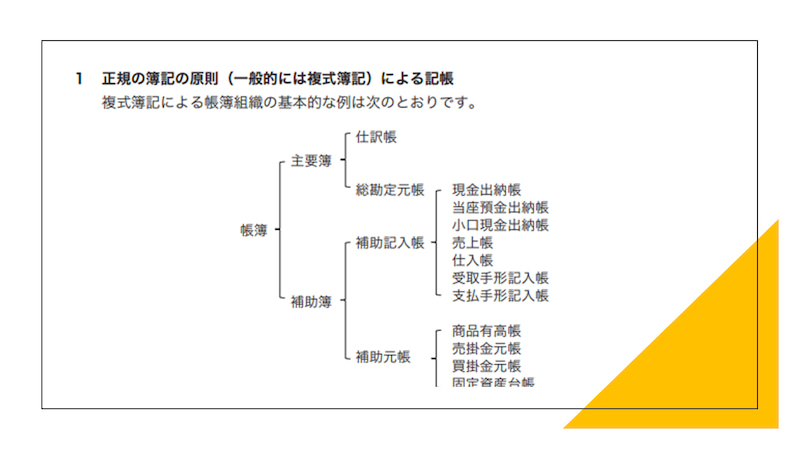

つづいて、複式簿記の主要簿について見ていきましょう。

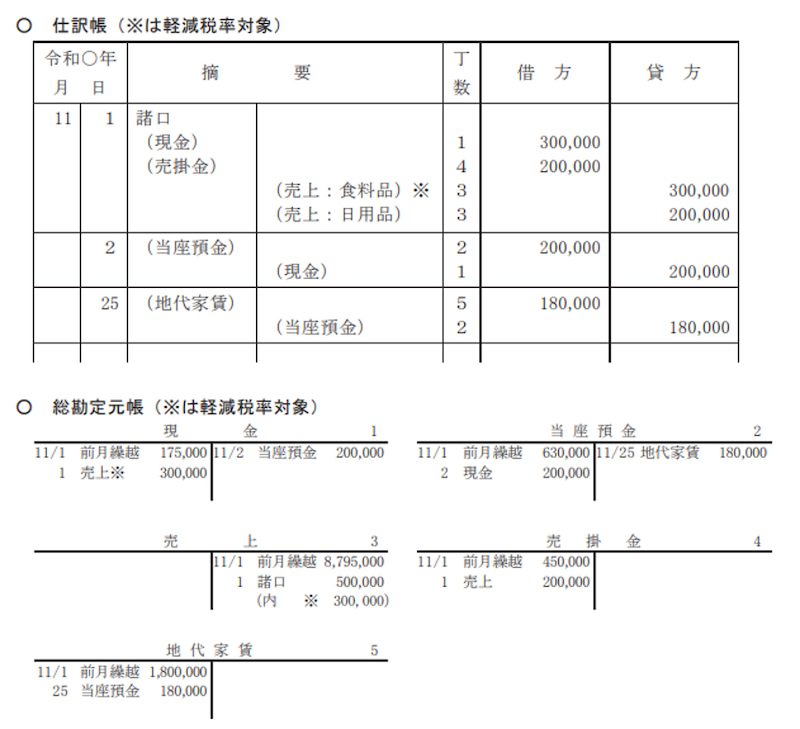

仕訳帳

日々の財産移動を複式簿記の借方(左側)と貸方(右側)のどちらに書くかを振り分けることを、「仕訳」と言います。

記帳する台帳を「仕訳帳」と言います。

複式簿記では、資産、負債、費用、収益、純資産が増減する取引を、左右に仕訳をします。

左右の金額は常に同じです。

取引ごとに何の勘定科目で記入をすればよいか考えます。

日々の仕訳を「勘定科目」ごとに合計して一覧にしたものが「貸借対照表」です。

「資産」から「負債」を差し引いた「純資産」を、貸借対照表により確認できます。

貸借対照表では、企業財産の状況が示されています。

決算日時点での支払能力など、企業の「安全性」がわかります。

銀行などに貸借対照表を正確に示すことは、融資の判断基準の一つにもなります。

帳簿等への記帳は、単に税金等の計算を行うだけでなく事業経営の合理化・効率化等の分析にも役立ちます。

総勘定元帳

仕訳帳の借方と貸方の取引を、売上・現金・仕入高などの勘定科目毎に集計する帳簿です。

勘定科目は、損益計算書の収益・費用・資産・負債・資本の5つに分類されます。

勘定科目ごとに取引発生の年月日、相手方の勘定科目、金額を記入します。

※国税局ホームページより引用

※国税局ホームページより引用

2-2.複式簿記の代表的な補助簿

青色申告で最大65万円の青色申告特別控除を受けるためには、「主要簿」の他に、「債権債務等記入帳」を作成する必要があります。

ここでは、代表的な補助簿の種類と、その概要について見ていきましょう。

- 現金出納帳 … 現金で支払った領収書などの内容

- 預金出納帳… 銀行口座を経由して支払った領収書などの内容

- 売掛帳 … 売上を記録

- 買掛帳 … 仕入を記録

- 固定資産台帳 … 事業用減価償却の内容

- 経費帳… 仕入れを除いた経費の内容

※国税局ホームページより引用

現金出納帳

現金出納帳は日々の現金の入出金を発生順に記録したもので、現金残高を把握するための帳簿です。

・日付…入金・支払日

・摘要…入金・支払い相手と内容

・収入金額…入金額

・支払金額…支払額

・残高…取引の結果後残高

預金出納帳

預金出納帳は事業用の口座の入出金を記録するための帳簿です。

・日付…取引日

・勘定科目

・摘要…入金・支払い相手と内容

・預入金額

・引出金額

・残高…取引の結果後残高

クレジットカードの支払いなど複数の入出金がまとめられた場合は、取引をまとめて1行で記します。

取引の詳細を証明するため、補助資料として別途明細を用意する必要があります。

売掛帳

売掛帳は売上を発生順に記帳するための帳簿です。

売掛帳を記帳すれば、回収できていない案件が一目瞭然になるため、取引の状況や資金繰りを把握するために重要です。

・日付…取引日

・摘要…売上の相手と内容

・売上金額

・回収金額

・残高…取引後残高

買掛帳

買掛帳は仕入を発生順に記帳するための帳簿です。

・日付…購入日

・摘要…仕入の相手と内容

・仕入金額

・支払金額

・残高…取引後残高

経費帳

経費帳は仕入を除いた経費を記帳する帳簿です。

勘定科目ごとに取引の日付、金額、内容を記帳します。

・日付…購入日

・摘要…どこで何を購入した

・購入金額

・合計…取引後の合計金額

固定資産台帳

固定資産台帳は事業用減価償却資産を管理するための帳簿です。

減価償却資産は原則として、法定の耐用年数で分割して1年ごとに経費として計上していきます。

固定資産台帳では、減価償却資産がいつ購入したものか、現在いくら償却してどのくらい残っているかといったことを管理します。

・資産名…車など

・区分…国税庁の耐用年数表から調べる

・取得年月日…資産取得日

・耐用年数…国税庁の耐用年数表であてはまる年数

・償却方法…定率法、定額法などの償却方法

・償却率…その年に償却する割合

・摘要…資産の内容

・取得価額…資産を購入した金額

・減価償却額…その年に減価償却する金額

・帳簿価額…未償却残高

※国税局ホームページより引用

※国税局ホームページより引用

2-3.決算書類の内訳

損益計算書:決算書類(1~3ページ)

貸借対照表:決算書類(4ページ)

損益計算書

「売上金額(収入)」「売上原価」「経費」「各種引当金・準備金等」「青色申告特別控除」を記入し、最終的な所得金額を算出します。

貸借対照表

「資産の部」と「負債・資本の部」に分かれている

現金や売掛金・買掛金などを記入します。

3.貸借対照表の書き方

決算貸借対照表とは、決算時点での各勘定科目の残高を集計した表です。

勘定科目とは、「現金」や「当座預金」など、お金の動きを明白にするために記載する経理上の項目です。

左側に「資産」に分類される科目、右側には「負債」と返済不要の資本である「純資産」を記入します。

純資産(資本)は資産と負債の差額です。左項の合計と右項の合計は一致させます。

「貸借対照表」は、その時点での会社の財政状態、会社の純資産(資本)、資産や負債を明確にすることができます。

3-1.資産の部

資産の部は「流動資産」「固定資産」「繰延資産」の3つで構成されます。

(1)流動資産

通常の営業活動から生じる資産、または決算日後1年以内に換金可能な資産です。

・現金

・普通預金

・当座預金(小切手・手形支払いの事業用口座)

・売掛金(未収の売上金)

・受取手形(他社が振り出した手形)

・短期貸付金(1年以内に回収予定の貸付金)

・棚卸資産(販売目的で所有する商品や原材料などの総称)

(2)固定資産

通常の営業活動から生じたものではなく、かつ1年以上の長期で使用する資産です。

固定資産は次の3つから構成されています。

有形固定資産

・建物附属設備(空調設備など)

・器具備品(電気機器、ガス機器など)

・構築物(看板など)

・車輌

・機械・設備

無形固定資産

・のれん(店舗などの営業権)

・ソフトウェア(業務用)

投資その他の資産

・子会社株式

・長期保有目的の有価証券

・敷金(賃貸契約の担保)

・差入保証金(賃貸リース契約時の保証金)

・長期前払費用

・破産更生債権:経営破綻に陥っている債務者に対する債権

(3)繰延資産(支払いが1年以上に及ぶ資産)

・開業費(会社設立から事業開始までにかかった費用)

・開発費(新製品の開発などの費用)

3-2.負債の部

負債の部は「流動負債」「固定負債」の2つに分かれます。

(1)流動負債

営業取引で発生した債務、決算日後1年以内に返済予定の債務です。

・買掛金(仕入れ時の未払債務)

・支払手形(仕入れ時に振出す約束手形などの債務)

・短期借入金:1年以内に返済が予定される予定の借入金

・未払配当金:株主に未払いの配当金

・未払消費税:国に未払いの消費税

・未払利息:借入金等に係る利息で決算日に未払いのもの

・預り金:取引先・従業員・などから一時的に預かる金銭等

(2)固定負債

決算日後1年を超えて返済が予定される債務等です。

・長期借入金:返済期限が1年を超える借入金

・社債:投資家に発行する借用証

・退職給付引当金:従業員の退職金支給に備えて計上するお金

・資産除去債務:店舗における将来の原状回復費用など

3-3.株主資本

株主資本は、「資本金」「資本準備金」「その他資本余剰金」「利益準備金」「その他利益余剰金」の5つから構成されます。

(1)資本金

会社設立時や増資時の新株発行にあたり、会社が株主より受けた出資額です。

(2)資本準備金

資本金として計上しない金額です。

会社法にもとづき、資本金の2分の1を超えない金額は資本準備金にすることができます。

(3)その他資本剰余金

資本金の減少額と実際の支払額との差額などです。

(4)利益準備金

会社法により積み立てが義務付けられているお金です。

※配当金の支払時に一定額の積立て等

(5)その他利益剰余金

利益剰余金のうち利益準備金を除いたものです。

以下の勘定科目で細分化されます。

- 任意積立金

予期せぬ損失に備えて自主的に積み立てるお金 - 繰越利益剰余金

過去及び当期利益の累積額、配当の原資 - 評価換算差額等

一定の資産・負債にかかる含み損益

損益計算書を通さずに純資産として計上された金額 - 新株予約権

会社が発行する株式を事前に決められた価格で取得する権利。ストックオプション等 - 非支配株主持分

子会社の資本のうち、親会社所有以外の部分

4.e-Taxで確定申告しよう!

確定申告書ができたら、税務署に郵送や電子申告などで提出して納税します。

最大65万円の青色申告控除を受けるためには、令和2年度分より電子納税システム「e-Tax」による申告が条件の一つになりました。

電子申請は、ご自宅からでもすぐに提出完了するので、税務署に行く手間が省けるという面でもおすすめです。

4-1.「確定申告書B」と「決算書類」以外に必要なもの

確定申告には「確定申告書B」と「決算書類」以外に下記が必要になります。

①本人確認書類(マイナンバーカード)

確定申告の際には、本人確認書類が必要です。マイナンバーカードの表面と裏面の写しを添付しましょう。

※税務署に確定申告書を持参する場合は、税務署で担当者に提示

※マイナンバーカードをが無い場合は、「マイナンバー番号確認書類」と「本人確認書類」の2点が必要

② 銀行口座がわかるもの

所得税を口座振り込みにより納税する場合や、還付金を受け取る場合に必要になります。

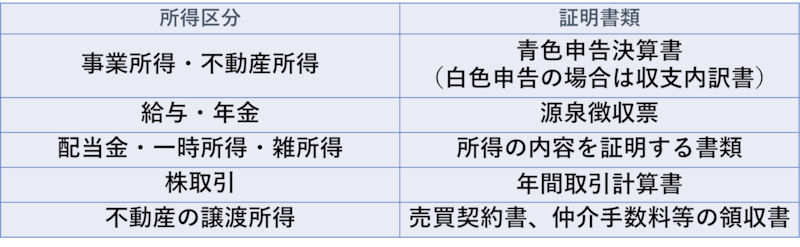

③所得が証明できるもの

所得ごとにその内容を証明する書類が必要になります。

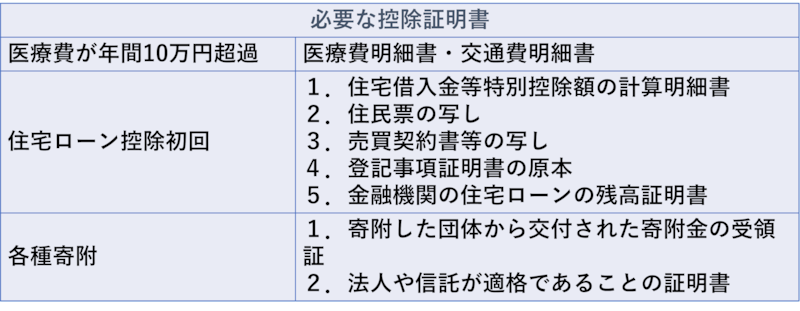

④ 控除証明書

各種控除を受けるためには、控除の該当者であることを証明する書類が必要です。

控除内容により、必要な書類も異なります。

マイナンバーカードを用意できれば、ご自宅からでもすぐに提出できます。

電子申請のやり方が見直され、現在は専用カードリーダーを購入しなくても自宅から申請可能になりました。

青色申告で確定申告を行うためには、日頃から複式簿記による帳簿をつけたり、必要書類をそろえたり労力を要しますが、確定申告ソフトを活用すれば、楽になります。

確定申告ソフトは、無料版も多数ありますので、試してみてはいかがでしょうか。

「帳簿が難しそうで青色申告はできない!」「書き直しが多くて時間がかかった」というデメリットを緩和することが期待できます!

まとめ

今回は青色申告による所得税の確定申告を初めて行う方のために、複式簿記での帳簿作成とe-Taxによる確定申告について、提出書類と帳簿詳細の解説をしました。

青色申告での申告は、白色申告と比べると多少手間はかかりますが、複式簿記も会計ソフトを使えば要領よく作業することができると期待できます。

これから開業する方や、個人事業主として最大65万円の控除を受けたいと思っている方は、ぜひ青色申告にチャレンジしてみるとよいでしょう。

今回の確定申告で青色申告するには、間に合わない方も、翌年に向けて確定申告ソフトの活用も考慮しながら帳簿作成の準備を進めてみてはいかがでしょうか。

皆様が、税制メリットを受けて、スムーズな確定申告ができることを応援しています。

コメント