不動産投資による「儲け」といえば何でしょうか?

多くの方は家賃収入によって得られる「キャッシュフロー」を思い浮かべるのではないかと思いますが、不動産投資による儲けはキャッシュフロー以外に実はもう一つあります。

それは、ローンの元金を返済することによって作られる「含み益・含み資産」です。

この記事では、

キャッシュフロー以外での儲け方とは?

について解説していきます。

不動産投資において、物件を選ぶ際「キャッシュフローが出るかどうか」は非常に重要な要素であることは間違いありません。

ですが、キャッシュフローばかりを見ていると足元をすくわれる結果になるかもしれません。

キャッシュフロー以外での不動産投資での儲け方を理解すれば、あなたの投資戦略もきっと広がります。

ぜひ最後までお読みください。

1.不動産投資における儲けとは?

①キャッシュフロー

不動産投資によって得られる儲けといえば、まず思い浮かぶのは「家賃収入」ですね。

その家賃収入から必要な経費・税金等を差し引いた最終的な手残りを「キャッシュフロー」といいます。

家賃収入 - 経費 - ローン返済 - (税金)

※上記の式のように税金を考慮しないキャッシュフローを「税引き前キャッシュフロー」、税金までを考慮するキャッシュフローを「税引き後キャッシュフロー」といいます。

キャッシュフローは目に見えてお金が手元に入りますので、不動産投資で得られた儲けとして実感しやすく、わかりやすいですね。

キャッシュフローを増やして儲けるためには、「物件の利回り」や「ローンの金利・期間」などの融資条件が重要となります。

②ローンの元金返済

不動産投資の儲けは「キャッシュフロー」以外に実はもう一つあります。

それは「ローンの元金が返済されることによって得られる利益」です。

なぜ支出であるローンを返済することが利益となるのでしょうか?

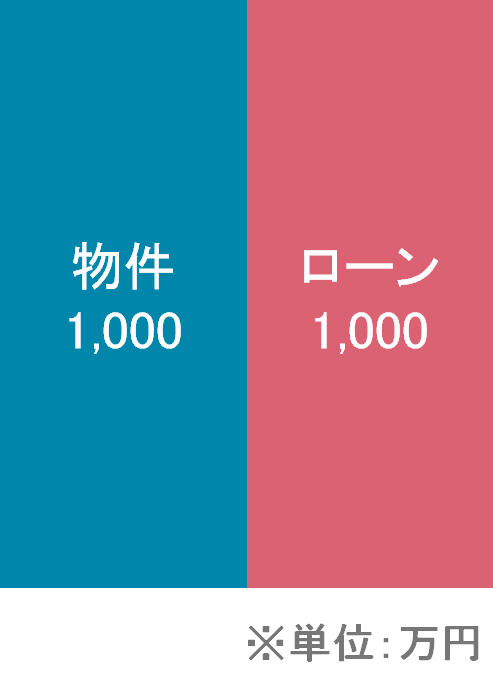

ザックリとカンタンに説明すると、たとえば、以下の不動産投資の場合を考えてみます。

| 物件価格 | 1,000万円 |

| 借入額 | 1,000万円(フルローン) |

| 借入年数 | 10年 |

| 年間ローン返済(元金) | 100万円 |

※ここではわかりやすくするため、ローンの金利や税金などは考慮しないものとし、物件価格も下落しないものとします。

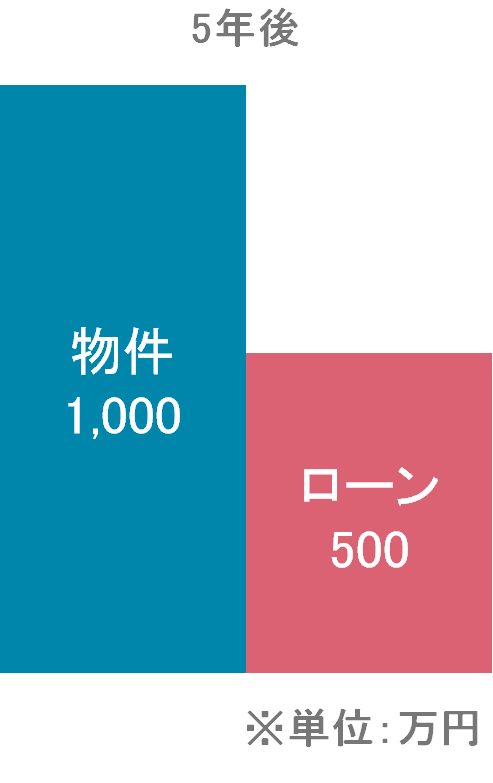

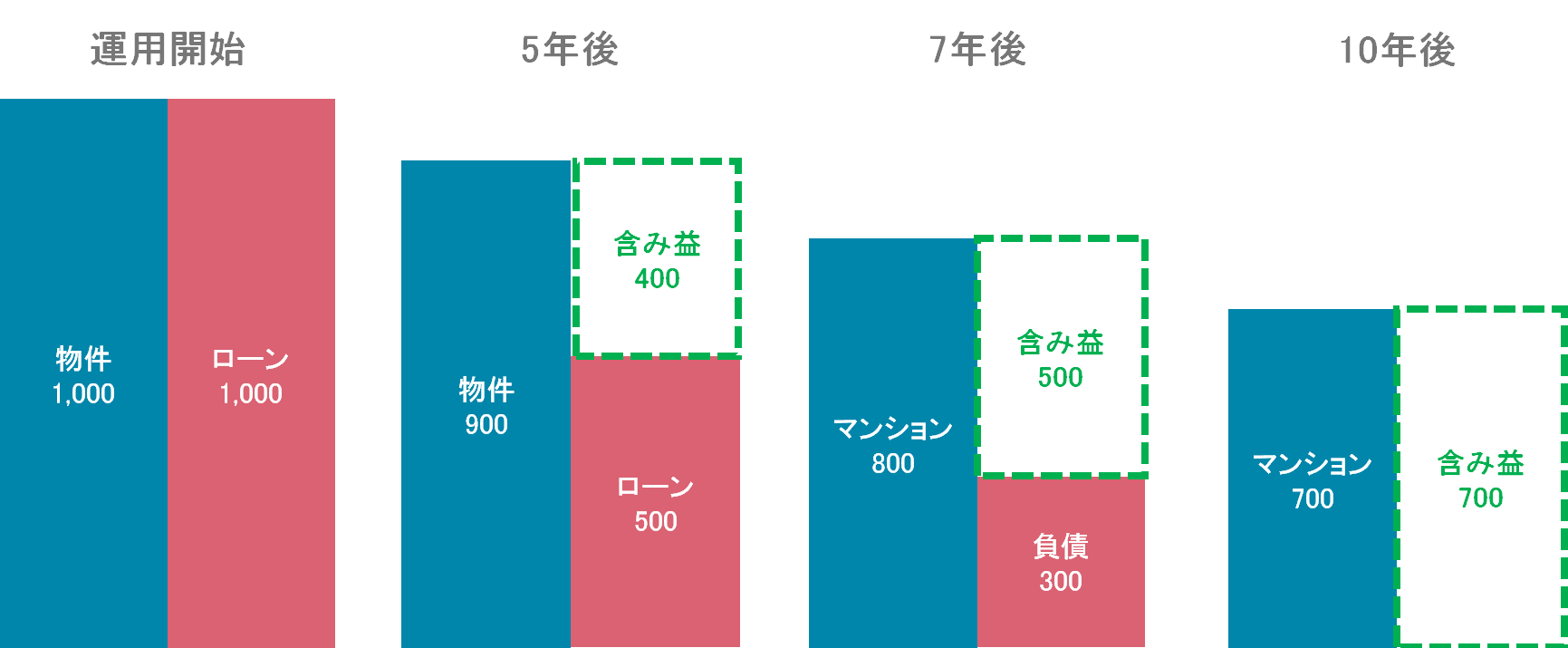

運用開始後、仮にキャッシュフローがまったくゼロのまま5年間経過したとしましょう。

上図のようにローン元金は年100万円の返済なので、

1,000万円 ―(100万円 × 5年)= 500万円

まで減りますね。

この時点で購入時と同じ1,000万円で売却できれば、500万円の利益が出ることになります。

これが「ローンの元金返済によって作られた売却益」になります。

ローン返済の元金は純資産として物件にストックされていく!

ローン返済は負債であり、現金の支出が伴います。

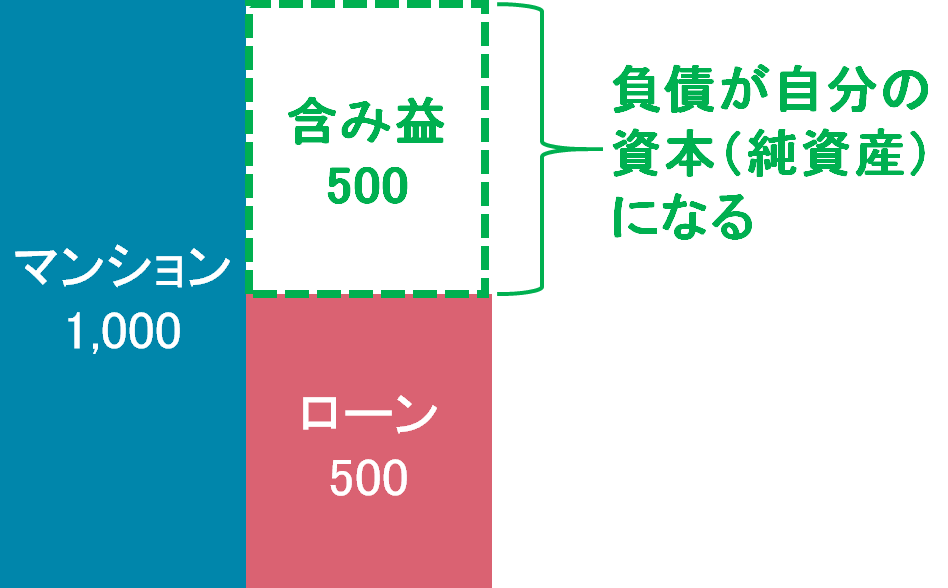

ですが、ローン返済のうち「金利」の部分こそ金融機関の儲けとなっていますが、「元金」の部分は負債から自分の資本(純資産)へと移り変わっているのです。

これがいわゆる「含み益・含み資産」といわれるものです。

この「含み益・含み資産」はローンの元金返済が進むほどに拡大していきます。

この例では物件価格(価値)である1,000万円は下落しない前提ですが、基本的に物件価格(価値)は下落していきます。

ですが、元金返済が物件価格(価値)の下落以上のスピードで減少していけば、大きな「含み資産」を作り出すことが可能になります。

これはつまり、ローンの元金返済は物件へ【貯金】していっているのと同じ意味であるともいえます。

もちろん不動産投資のローンは入居者からの家賃で返済していきますので、空室でない限りはオーナー自らがローンを支払う必要はありません。

「自己資本」ではなく「他人資本」で行える不動産投資だからこそ、このような儲け方が可能なのです。

元金返済によって拡大した純資産は売却で現金化することができる!

貯金として積み上げられた純資産は売却することで現金化され、自分の手元へと返ってきます。

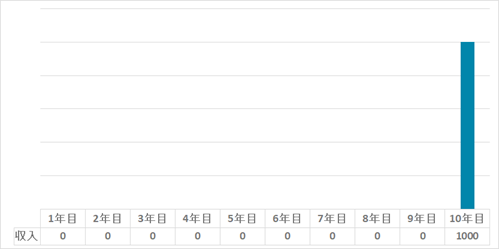

年間キャッシュフロー 0円 ⇒ 10年後、同価格の1,000万円で売却

上図のように保有中のキャッシュフローはゼロですが、ローンが完済された10年後に売却することで、売却代金まるまるが自分の利益として手元に入ってきます。

理論上はキャッシュフローがまったくなくとも、ローンの元金を返済さえすれば、売却時に大きく資金を回収できるのです。

※わかりやすくするため税金等は考慮していません

2.キャッシュフローは重要だが、それがすべてではない

これはこれで間違いではありません。

不動産は保有するだけで、修繕費や税金など様々な経費・維持費がかかります。

もしキャッシュフローがなければ、これらの費用が賄えず、不動産を保有すること自体が難しくなってしまいます。

「ローンの元金返済によって純資産を拡大していこう!」とはいっても、結局はそれまでの間、不動産を保有しつづける必要がありますので、キャッシュフローが出るかどうかは非常に重要な要素なのです。

しかし、だからといって「キャッシュフローがすべて」というわけではありません。

キャッシュフローという面だけを見て、不動産投資が成功するとは決して言い切れない部分もあるからです。

以下のケースを見てください。

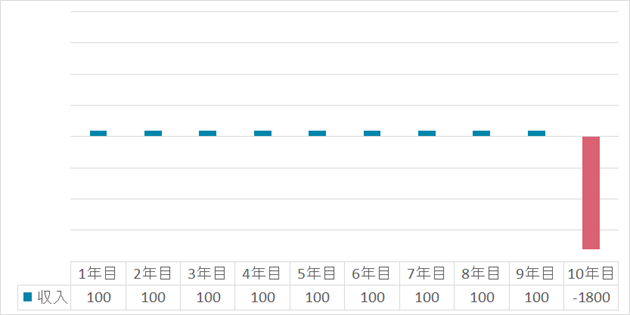

例2)年間キャッシュフロー 100万円 ⇒ 10年後1800万円の売却損

キャッシュフローは毎年安定して100万円出ており、一見順調に経営できているかのように思えましたが、最終的に出口である売却で大幅なマイナスを出してしまったケースです。

これは「売却価格」が「ローン残高」よりも大幅に下回ってしまったことが原因です。

キャッシュフローだけを求めて、地方の僻地にあるような物件を買った人によくある失敗パターンですね。

このケースのように保有中にどれだけキャッシュフローで儲かろうが、最後の売却で失敗してしまっては元も子もありません。

キャッシュフローは融資の条件によって大きく左右される

「キャッシュフロー」は毎月の家賃収入から経費やローン返済などの支出を差し引いて計算します。

なかでも支出として最も大きく占めるのが「ローン返済」になります。

そしてこの「ローン返済」の金額は、融資の「金利」と「返済期間」で大きく変わってきます。

つまり、融資の条件でキャッシュフローはいくらでも変わるということです。

たとえば、1000万円の融資を受ける場合、金利だけで比較してみると、毎月の返済額は以下のように変わります。

| 金利 | 1.5% | 2.0% | 3.0% |

| 返済期間 | 35年 | 35年 | 35年 |

| 毎月の返済額 | 30,618円 | 33,126円 | 38,485円 |

一方で、返済期間だけで比較してみると、毎月の返済額は以下のように変わります。

| 金利 | 2.0% | 2.0% | 2.0% |

| 返済期間 | 10年 | 20年 | 35年 |

| 毎月の返済額 | 92,013円 | 50,588円 | 33,126円 |

このように融資の「金利」と「返済期間」は、キャッシュフローに大きな影響を与えることがわかると思います。

キャッシュフローの大きさは、決して物件としての【価値】を表したものではないという点に注意してください。

3.物件の「資産価値」も成功には欠かせない要素

不動産投資は物件選びや融資などの「入口」も大事ですが、売却という「出口」も大事です。

物件の値下がりがあまりに大きいと、投資全体として損をしてしまう可能性があるからです。

売却に失敗しないよう、物件としての価値を見極める必要があります。

資産価値とは「土地」、つまりは「立地」

物件の資産価値を決める要素として、最も大きいのがやはり「立地」でしょう。

立地が良ければ、人が集まります。

人が集まるということは【需要が高い】すなわち【資産価値が高い】ということになります。

資産価値が高い(※物件価格が下落しにくい)物件は、元金返済で純資産をコツコツ積み立てることによって売却で大きく儲けることができます。

というのは実はこうした理由があるのです。

もちろん資産価値が高いだけの物件もダメ

キャッシュフローだけではなく、物件の資産価値も大事とは書きましたが、逆もまた然りです。

資産価値が高いだけで、キャッシュフローが出ない物件もNGです。

先述したようにキャッシュフローがまったくなければ、不動産を保有すること自体が難しくなってしまうからです。

その最たる例が「新築のワンルームマンション」でしょう。

新築ワンルームマンションには要注意!

新築ワンルームマンションは以下2点において購入は避けるべきといえます。

①フルローンで買うと、キャッシュフローが赤字

新築は物件価格がプレミアム価格によって周辺相場より高いことが多々あります。

このような相場より高すぎる物件を長期の満額ローンで組んでしまうと、キャッシュフローが赤字になることがほとんどです。

「購入時点ですでにキャッシュフローが赤字」という新築ワンルームマンションも非常に多いですね。

「新築ワンルームは絶対に儲かりません!」とまではいいませんが、30年以上毎月赤字でも耐えられるという人でもないかぎり、オススメはしません。

②価値の下落が激しい

一般的にマンションは新築時が最も資産価値が高いといわれています。

つまり、新築を買ってしまうと価値の下落幅がもっとも大きくなるということです。

新築を買っても次に売却するときは「中古」になります。

中古になれば周辺の相場価格に合わせることになりますので、購入時と売却時とで価格に大きな差がでやすいのです。

ローンの減りより価格の下落が激しいので、売却しようとしてもローンが残っていて「売るに売れない」という状況になるリスクが非常に高くなります。

「キャッシュフロー」「資産価値」2つのバランスが重要

株にしろFXにしろ、投資はインカムゲインとキャピタルゲインの合計で最終的な成否が決まります。

不動産投資においては「キャッシュフロー」と「売却時の損益」この2つの合計額が投資金額を上回ってはじめて成功したといえます。

不動産投資の成功とは

キャッシュフロー + 売却時の損益 > 投資金額

不動産投資で成功するには、「キャッシュフロー」と「資産価値」2つのバランスを総合的に考えることが重要なのです。

まとめ

不動産投資の儲けは「家賃収入によるキャッシュフロー」だけではありません。

1.キャッシュフロー

家賃収入 – 必要経費 – ローン返済

2.ローンの元金返済

ローンの元金返済によって得られた売却益

これら2つが不動産投資の儲けになります。

表面上のキャッシュフローだけを見て「儲かった」「儲からなかった」を判断するのではなく、元金返済によって拡大する純資産という目に見えない部分にも着目して、不動産投資全体を把握するようにしましょう。

本当の成功がきっと見えてきます。

コメント