不動産投資も軌道に乗り、資金的にも余裕がある。

この資金はローンの繰り上げ返済にあてるべきなのか…それとも次の物件購入に使うべきなのか…

悩んでいる方もいるのではないでしょうか。

この記事では、不動産投資におけるローンの繰り上げ返済について「メリット・デメリット」から「損をしないコツ・考え方」まで解説していきます。

不動産投資で効率よく資産を拡大していくには、必須の知識となりますので、ぜひ最後までお読みください。

1.ローンの繰り上げ返済とは?

ローンの「繰り上げ返済」とは、

をいいます。

繰り上げ返済をすることで、どのようなメリット・デメリットがあるのかをまずみていきましょう。

1-1.繰り上げ返済のメリット

繰り上げ返済の主なメリットは以下の3つです。

- 利息軽減効果がある

- 金利上昇リスクが下がる

- 財務バランスが改善し、投資リスクが下がる

メリット①利息軽減効果がある

基本的にローンの返済額は「元金+利息」の合計額となります。

繰り上げ返済では、その金額分がすべて元金の返済に充てられるので、本来支払うはずの元金部分にかかる利息を軽減することができます。

結果、ローンの総支払額を減らすことができます。

メリット②金利上昇リスクが下がる

「利息軽減効果」=「支払う利息が減る」ということは、融資期間中、金利が上昇することによって支払額が増加するリスクも減ることになります。

メリット③財務バランスが改善し、投資リスクが下がる

繰り上げ返済によって、ローン(負債)が減り、自己資本の割合が上がります。

バランスシート上の資本と負債のバランスが改善され、投資自体のリスクを下げることができます。

1-2.繰り上げ返済のデメリット

対して、繰り上げ返済のデメリットは以下の2つです。

- 資金が減る

- 投資効率が悪くなる

デメリット①資金が減る

当然ですが、繰り上げ返済することで「資金」が減ります。

急な出費が発生したときに対応できなくなる可能性があります。

デメリット②投資効率が悪くなる

「資金」が減ることで、追加投資が難しくなります。

繰り上げ返済に使う資金は、むしろ運用したほうが効率が良い場合があります。

1-3.繰り上げ返済は2種類ある

繰り上げ返済には2種類の方法があります。

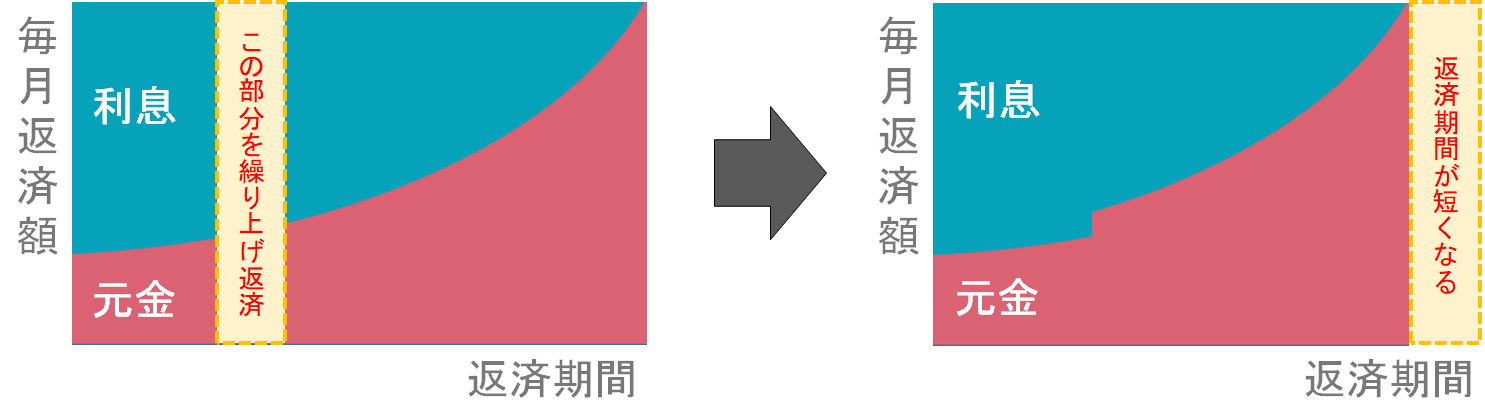

期間短縮型

「期間短縮型」は、返済額を変えずに、返済期間を短縮する方法です。

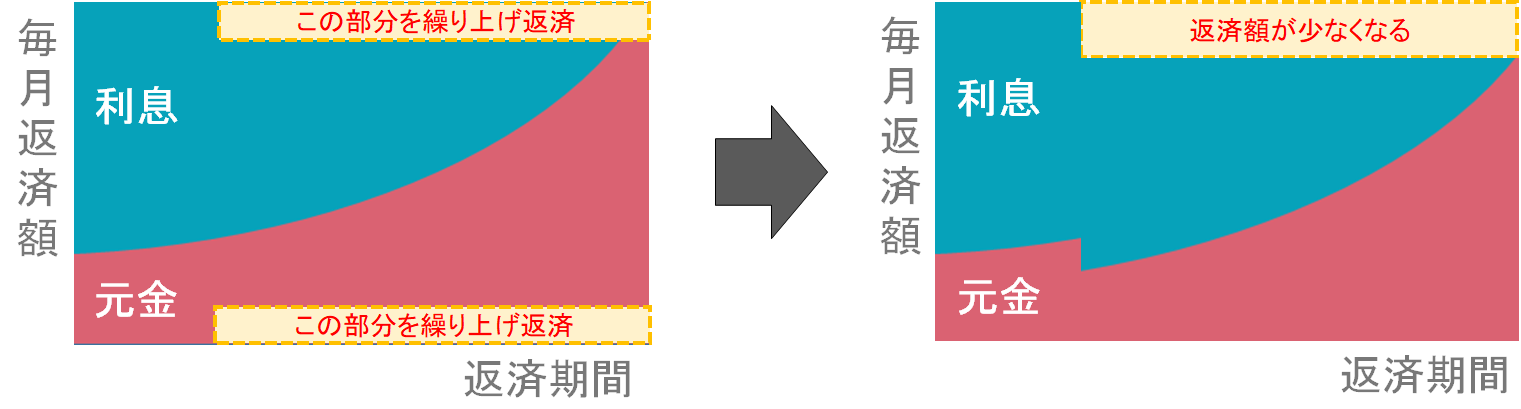

返済額軽減型

「返済額軽減型」は、返済期間を変えずに、毎月のローン返済額を少なくする方法です。

2.「期間短縮型」と「返済額軽減型」どっちがお得?

「期間短縮型」と「返済額軽減型」

どちらの方法でも総返済額が減ることに違いはありませんが、両者では効果の大きさが異なります。

2-1.繰り上げ返済の比較シミュレーション

ここでは「期間短縮型」「返済額軽減型」で繰り上げ返済した場合をシミュレーションし、それぞれの効果を比較してみましょう。

<融資条件>

借入:1,000万円

金利:2%

期間:35年

返済方式:元利均等返済(※毎月の返済が固定)

毎月の返済額:33,126円

※5年後に100万円を繰り上げ返済した場合

| 期間短縮型 | 返済額軽減型 | |

| 毎月の返済額 | 33,126円 | 29,422円 |

| 残り返済期間 | 25年8か月 | 30年0ヵ月 |

| 減少した利息額 | 741,180円 | 329,596円 |

※10年後に100万円を繰り上げ返済した場合

| 期間短縮型 | 返済額軽減型 | |

| 毎月の返済額 | 33,126円 | 28,876円 |

| 残り返済期間 | 21年1か月 | 25年0ヵ月 |

| 減少した利息額 | 582,030円 | 270,551円 |

※繰り上げ返済シミュレーション – 知るぽると

https://www.shiruporuto.jp/public/document/container/sikin/menu/s_kuriage.html

それぞれのシミュレーション結果から以下のことがわかります。

- 「期間短縮型」のほうが「減少する利息額」が多い

- 「返済額軽減型」は遅い時期にするほうが返済額が少なくなる

- 早い時期に繰り上げ返済するほうが「減少する利息額」は多くなる

2-2. 「期間短縮型」は効果は高いが、実感しづらい

「期間短縮型」は「返済額軽減型」と比べて、利息軽減効果が高くなり、返済スピードも速くなります。

しかし、毎月の返済額は変わらないので、収支も変わることはありません。

ローンを完済し、返済がなくなった家賃収入を得られてはじめて効果を実感することになります。

「せっかく繰り上げ返済したのに、効果がすぐにあらわれない…」

人の心理的には、ストレスを感じるかもしれません。

2-3. 投資リスクを下げたいなら「返済額軽減型」がオススメ

投資リスクを下げたいというのであれば、「返済額軽減型」がおすすめです。

理由は2つあります。

①キャッシュフローが改善する

「返済額軽減型」は利息軽減効果こそ低いですが、毎月の返済額が少なくなります。

毎月の収支が改善し、キャッシュフローが増えるので、繰り上げ返済の効果をすぐに実感することができます。

②「期限の利益」を失わずに済む

「返済額軽減型」は融資期間は短縮されないので、「期間の利益」を失わずにすみます。

融資を受ける際、借り手側には「期限の利益」が認められています。

「期間短縮型」によって短縮された融資期間は再延長することはできません。

せっかく掴み取った長期間の「期限の利益」を自ら放棄することになります。

3.損をしない繰り上げ返済のコツと考え方

繰り上げ返済は「したほうが良い派」「してはダメ派」で大きく意見が分かれます。

ここでは損をしないための繰り上げ返済のコツと考え方についてみていきます。

3-1.ローン定数【K%】

まず前提として「ローン定数【K%】」を理解しておきましょう。

ローン定数【K%】とは、ローン残高に対する年間返済額の割合を表したものです。

カンタンにいうと、「お金を貸す金融機関側から見た利回り」になります。

計算式は以下となります。

【計算式】

K% = 年間返済額 ÷ ローン残高 × 100

K%は、投資家からみれば「資金調達のコスト」、金融機関からみれば「融資の利回り」になります。

K%を計算することで融資の健全性を判断することができます。

3-2.K%が最も高い物件から繰り上げ返済すると効果が高い

K%は投資家目線でいえば、高いほど、その不動産からの収益を金融機関に奪われているということです。

複数の物件を所有していて、どの物件から繰り上げ返済しようとなった場合は、物件ごとにK%を計算し、最も高いものから繰り上げ返済することで効果を最大化することができます。

3-3. 繰り上げ返済するべきか?しないべきか?は「K%」で判断する

繰り上げ返済を考えるときは、まず現時点での「ローン残高」と「年間の返済額」からK%を計算してみてください。

たとえば、あなたが所有物件のローンを100万円繰り上げ返済しようと考えました。

所有物件のK%を計算すると、4%だったとしましょう。

これを繰り上げ返済(返済額軽減型)しようとした場合、

年間4万円キャッシュフローが改善する計算になります。

これは考え方によって「100万円を利回り4%で運用しているのと同じ」と考えることができます。

つまり、

100万円を利回り4%超えで運用できる

⇒ 運用にまわしたほうが効率が良い

100万円を利回り4%超えで運用できない

⇒ 繰り上げ返済したほうが効率が良い

と判断することができるのです。

3-4.K%はローン残高が減るほど上昇していく

不動産投資ローンの場合、そのほとんどは「元利均等返済」という返済方式となります。

「元利均等返済」はローンの総支払額は増えますが、「毎月の返済額が固定」になるという特徴があります。

ここでK%の計算式を思い出してください。

【計算式】

K% = 年間返済額 ÷ ローン残高 × 100

ローン残高は返済が進むことによって徐々に減少していきますが、年間返済額は「元利均等返済」によって固定です。

つまり、K%はローン残高が減るほど上昇していくということです。

ひとつ例をあげてみましょう。

1,000万円の物件を以下の融資条件で運用した場合を考えてみます。

金額:1,000万円

金利:2%

期間:35年

年間返済額:397,512円

| ローン残高 | K% | |

| 1年後 | 9,800,650円 | 4.05% |

| 5年後 | 9,178,128円 | 4.33% |

| 10年後 | 8,053,953円 | 4.93% |

| 15年後 | 6,811,650円 | 5.83% |

| 20年後 | 5,438,812円 | 7.30% |

5年後は、K%は4.33%。

20年後ともなれば、K%は7%を越えます。

この時点で繰り上げ返済をすれば、無条件で年間利回り7%を実現することができます。

年間利回り7%と考えると、繰上返済するのも使い方としては悪くない選択になってきます。

3-5.最終的には自分の資産状況を見て判断する

いくら繰り上げ返済をしたほうが良いとなっても、繰り上げ返済によって資金(キャッシュ)が枯渇して生活が苦しくなってしまっては本末転倒です。

不動産投資では、運用に突発的な出費が発生することも珍しくありません。

エアコンや給湯器などの設備が故障したともなれば、すぐに修理・交換の対応が必要です。

いざというときに備えて資金は残しておいたほうが賢明な場合もあります。

最終的な判断はやはりお財布との相談になるでしょう。

<繰り上げ返済のまとめ>

- 繰り上げ返済はキャッシュフローが増える「返済額軽減型」がオススメ

- 繰り上げ返済のタイミングは「ローン定数【K%】」で判断する

- K%が高ければ高いほど、繰り上げ返済の効果は上がる

- K%を超える利回りの商品があれば、そっちで運用したほうが効率が良い

- 資金に余裕を持たせた上で繰り上げ返済する

4.繰り上げ返済をする際の注意点

4-1.違約金や手数料が必要な場合がある

繰り上げ返済すると、違約金や手数料が発生する金融機関もあるので注意しましょう。

繰り上げ返済をするということは、お金を貸している金融機関側からすれば、本来とれるはずの利益(利息)が失われるということですので、嫌がられるのも無理はありません。

繰り上げ返済を行う際は事前に金融機関へしっかりと確認・相談をするようにしましょう。

4-2.経費にはならない

繰り上げ返済につかった資金は「経費」にはなりません。

なぜなら、繰り上げ返済の資金はすべて元金返済に充てられるからです。

あくまで「借りた元本を返している」だけであり、資金調達のコストとは認められないのです。

不動産投資において、ローン返済のうち経費となるのは「利息部分」のみです。

4-3.節税効果は減少する

不動産投資における節税は、不動産所得を赤字にして全体の所得を圧縮することで税金の還付を受けることです。

経費を計上すればするほど、赤字も大きくなり、節税効果が高くなります。

しかし、先述したようにローン返済のうち経費となるのは「利息部分」だけです。

繰り上げ返済によって支払う利息は減りますので、不動産所得は黒字化しやすくなります。

また、「返済額軽減型」であれば、キャッシュフローも改善されるので、収支も良くなります。

まとめ

繰り上げ返済には、

- 支払い利息が軽減され、総支払額も減る

- 金利上昇による返済額の増加リスクが下がる

- 財務バランスが改善される

といったメリットがあります。

しかし一方で、

- 資金が減ることで突発的なリスクに対応できなくなる

- 資金を運用にまわした方が効率が良い場合がある

というデメリットもあります。

むやみやたらに繰り上げ返済するのではなく、一度立ち止まって「するべきか?しないべきか?」を必ず考えるようにしましょう。

今回ご紹介したローン定数【K%】を使って適切に判断いただければと思います。

コメント