不動産投資の節税を理解する上で必ずでてくる「減価償却」。

実は仕組みや減価償却費の計算方法はよくわかっていないという方も多くいるのではないでしょうか。

この記事では「減価償却」とは一体どういうものなのか?

仕組みから計算方法、注意点までわかりやすく解説していきます。

1. 減価償却とは

減価償却とは、建物や車、機器などは購入したその年に全額を費用として計上するのではなく、使用できる期間に応じて分割しながら費用を計上しましょうという考え方です。

不動産などの固定資産は1年かぎりの消耗品ではなく、長期間にわたって使用するものと考えられているからです。

1-1 減価償却費

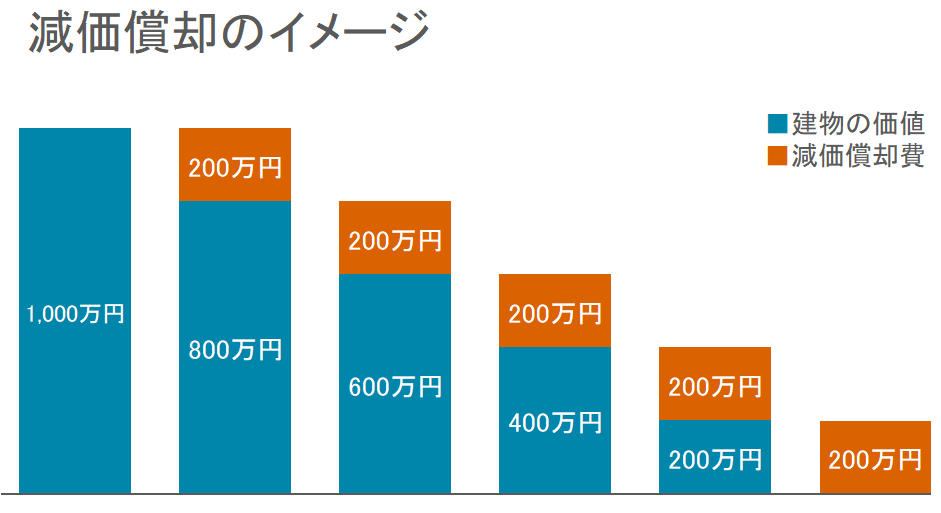

たとえば、あなたが5年使用できる1,000万円の不動産(建物)を購入したとします。

その場合、購入した年に1,000万円全額を費用として計上するのではなく、5年かけて毎年200万円ずつ費用として計上していくイメージになります。

この「価値の減少分」を「減価償却費」といい、毎年の「経費」として計上することができるのです。

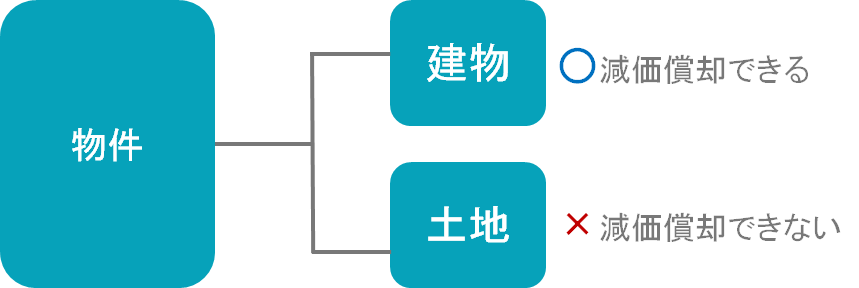

ちなみに土地は減価償却の対象となりません。

土地は建物と違って、「時間の経過や使用によって劣化しない」と考えられているためです。

物件価格5000万円のうち、建物が2,500万円、土地が2,500万円だった場合、減価償却できるのは「建物」部分の2500万円のみなので注意してください。

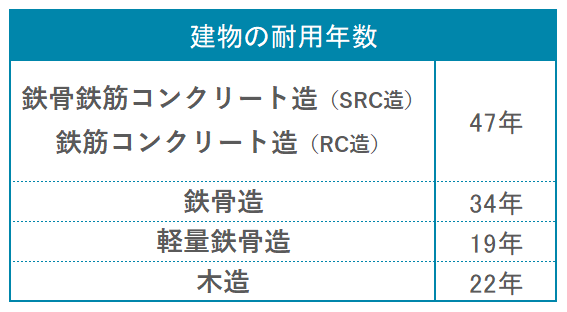

1-2. 法定耐用年数

資産が「何年くらい使用できるか」は国に決められています。

これを「法定耐用年数」といいます。

「使用できる年数」を各個人で自由に決めることができると、節税も自由にできることになってしまいます。

納税の公平性が失われる恐れがあるため、国が法律によって「使用できる年数」の基準をあらかじめ決めているというわけですね。

たとえば、SRC造やRC造の住宅用建物の場合は耐用年数は47年となっています。

つまり、47回に分けて減価償却していくことになります。

モノの耐用年数についての詳しい情報は以下の国税庁のページで確認することができます。

※中古の耐用年数は「簡便法」で計算するのが一般的

新品あるいは新築で購入したモノは、耐用年数表にある法定耐用年数をそのまま使用すれば問題ありません。

では「中古」で購入した場合はどうなるのでしょうか?

原則として中古の場合は、使用可能な期間を「合理的に見積もって決める」こととしています。

とはいっても、実務上「合理的に見積もる」ことは困難なことがほとんどです。

そこで、中古に関しては「簡便法」といわれる計算方法で耐用年数を求めることが例外的に認められています。

■法定耐用年数以内の中古物件の場合

法定耐用年数 – 経過した年数 + (経過した年数 × 20%)

たとえば築15年のRC造の中古物件の場合、RC造の法定耐用年数47年から築年数15年を差し引き、さらに築年数15年の20%を加算します。

※築15年のRC造の中古物件

47年 – 15年 + (15年 × 20%) = 35年

算出された年数に1年未満の端数がある場合は、その端数を切り捨てられます。

築15年のRC造中古物件の耐用年数は35年となります。

■法定耐用年数を過ぎた中古物件の場合

法定耐用年数 × 20%

たとえば、築30年の木造の中古物件の場合、木造の法定耐用年数は22年です。

なので耐用年数はゼロになるのかというとそうではありません。

法定耐用年数の22年に20%をかけた年数が耐用年数となります。

※築30年の木造の中古物件

22年 × 20% = 4.4年

算出された耐用年数が2年に満たない場合の耐用年数は2年とされます。

また、2年以上の場合の1年未満の端数は切り捨てられます。

築30年の木造中古物件の耐用年数は4年となります。

2. 減価償却費を利用した不動産投資の節税の仕組み

「不動産投資で節税ができる」

これは多くの場合、減価償却費を利用して所得税を節税することを指しています。

なぜ減価償却費で所得税が節税できるのか解説していきます。

2-1. 減価償却費を計上して赤字を出す

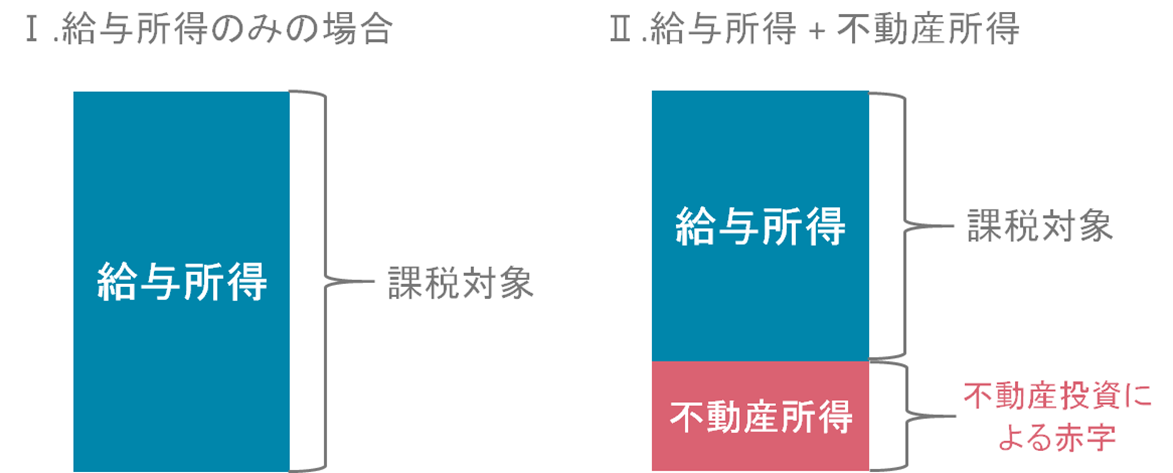

不動産投資による所得税の節税は簡単に言うと、減価償却費を計上して不動産投資を赤字にすることです。

所得税は収入が会社からの給料のみのサラリーマンの場合、そのまま給与所得が課税対象となってしまいます。

不動産投資をはじめて「赤字」を出すことで、課税対象となる所得を圧縮することができます。

2-2. 不動産所得は損益通算ができる

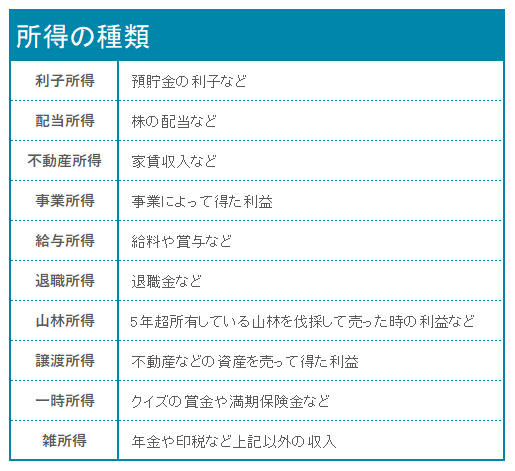

所得には10種類の区分があります。

家賃収入などの不動産による収入は「不動産所得」に分類がされます。

「不動産所得」は、不動産による収入から必要経費を差し引くことで求められます。

※不動産所得の計算

不動産収入 – 必要経費 = 不動産所得

そのほか、

退職金 ⇒「退職所得」

株の配当金など ⇒「配当所得」

どの所得にも属さない所得(※仮想通貨など)⇒「雑所得」

これら全てを合算した金額が「課税所得」となり、この「課税所得」をもとに所得税の金額が決定されます。

10種類ある所得のうち「不動産所得」「譲渡所得」「譲渡所得」「山林所得」は他の所得と合算することができます。

この所得を合算することを「損益通算」といいます。

経費をより多く計上して不動産所得を赤字にしてあげることで課税される所得金額を低く抑えることができるのです。

2-3. 減価償却費で見かけ上の赤字を作る

「赤字ということは、その分所得も減っているということだから意味がないのでは?」

と思われた人もいるかと思います。

そこで出てくるのが、先ほどの「減価償却費」です。

「減価償却費」はあくまでも「価値の減少分」といいました。

実際にはその金額の出費が発生しているわけではありませんが、経費として計上ができるのが「減価償却費」です。

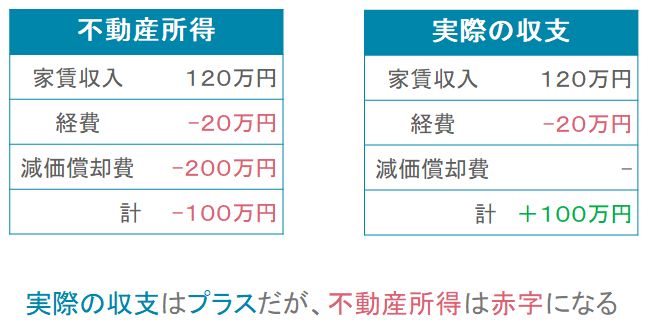

たとえば、以下のような物件があったとします。

| 家賃収入 | 120万円 |

| 運営経費 | 20万円 |

| 減価償却費 | 200万円 |

家賃収入120万円から経費20万円を引いた100万円が実際の収支です。

しかし、不動産所得の計算では、ここからさらに減価償却費200万円を差し引くことができます。

「減価償却費」を経費として計上することで、不動産所得が見かけ上赤字になるという現象が起きます。

実際の収支はしっかりプラスなのに、税金の還付を受けることができるのです。

「減価償却費によって見かけ上の赤字を作りだし、課税される所得を圧縮する」

これが不動産投資による節税の仕組みです。

2-4. 高額所得者ほど効果が高い

不動産投資による所得税の節税は、所得が高い人ほど高い効果が得ることができます。

理由は2つです。

- 日本の所得税は所得が多ければ多いほど税率が高くなる「累進課税制度」であること

- 高所得者は融資枠が大きいので、物件を多く保有できる

累進課税制度

上記の表のように所得が増えるごとに段階的に税率が上がっていく仕組みになっています。

つまり所得が高く、税率が高い人ほど大きな節税効果を得ることができます。

※厳密には「超過累進制度」です。

たとえば所得が『330万円の人』と『331万円の人』では税率が10%も変わるのかというと、そうではありません。

超過した1万円の部分に対して、20%がかかるということです。

ですが、これでは計算が面倒になるので、すぐに計算ができるようこの【控除額】が記載されています。

年収に対する融資枠

物件の購入は、ほとんどの人が融資(ローン)を利用することになります。

上記の表のように、融資額は個人の年収によって融資を受けられる金額がおおよそ決められています。

年収が高い人ほど融資枠が大きくなるので、多くの物件を保有して減価償却することができるのです。

3. 減価償却費の計算方法

不動産投資で節税といっても、勝手に自動で誰かがしてくれるわけではありません。

不動産投資家となると、必ず確定申告をしなければなりません。

日本の納税は自己申告制ですので、「その年にいくら収入があって、いくら経費があって、いくら納税するのか」をすべて自分で計算し、税務署へ申告する必要があります。

会社から源泉徴収されているサラリーマンにとっては、確定申告はなじみが薄く、よくわからないという方も多いのではないでしょうか。

特に不動産投資ではじめて確定申告を経験する人が最もつまずきやすいのが「減価償却費の計算」です。この章では減価償却費の計算の仕方についてみていきましょう。

ここでは例として、以下の物件Aを例にあげてみます。

| 物件A | |

| 物件の価格 | 1,000万円 |

| 建物の構造 | 鉄筋コンクリート造(RC造) |

| 築年数 | 15年 |

《ステップ1》物件の取得費を計算する

まずは減価償却費を計算する際の大元となる物件の「取得費」を計算しましょう。

ちなみに「取得費」というのは単純に「物件価格」ではありません。

購入にあたってかかった直接かかった費用も含めて「取得費」となりますので注意してください。

購入に直接かかった費用は様々なものがあるかと思いますが、これらは原則として「取得費」に含めるものとされています。

ですが、不動産取得税や登録免許税といった特定の費用については「取得費に含めず、経費として一括計上できる」とされています。

これらの費用は「取得費に含めてもよい」ですし、「経費として一括で計上してもよい」という意味合いになります。

詳しく知りたい方は専門の税理士さんに相談されたほうがよいでしょう。

「取得費に含めるべきもの」でいうと、たとえば「仲介手数料」「固定資産税・都市計画税の清算金」です。

これらは「一括で経費計上する」のではなく「取得費として減価償却する」とされているので注意が必要です。

たとえば、物件価格が1,000万円、それに伴って仲介手数料が30万円、固定資産税・都市計画税の清算金が10万円かかったとすると、

物件Aの取得費は、以下となります。

| 物件A | |

| 購入価格 | 1,000万円 |

| 仲介手数料 | 30万円 |

| 固都税の清算金 | 10万円 |

| 取得費 | 1,040万円 |

《ステップ2》取得費を土地と建物に分ける

次は取得費を「土地」「建物」に分けるステップです。

なぜ分ける必要があるかというと、減価償却が可能なのは「建物」のみだからです。

土地と建物を分ける方法はいくつかありますが、手っ取り早いのは、売買契約書を確認することです。

もし売買契約書に土地と建物の価格が明記されていない場合は、購入した不動産業者に聞いてみるとよいでしょう。

どうしてもわからない場合は「固定資産税評価額」を用いる方法が一般的となっています。

固定資産税評価額は、固定資産税などの税金を計算するための根拠となる価格のことです。

固定資産税課税台帳に記載された土地と建物それぞれの評価額をいいます。

所有者に毎年送付されてくる「固定資産税納税通知書」や「固定資産公課証明書」もしくは「固定資産評価証明書」で確認することができます。

※「固定資産公課証明書」「固定資産評価証明書」は役所で取得することができます。「市区町村 評価証明」などでweb検索してみると、取得方法がわかります。

評価額は3年ごとに見直しがされます。

詳しくは以下↓の記事で紹介しています。

また、「建物」をさらに「躯体部分(本体)」と「設備」に分けて減価償却費をより多く計上する方法もあります。

詳しくは以下の記事↓を参照ください。

さて、ここでは仮に物件Aの「土地」と「建物」の割合がそれぞれ70%:30%となったとしましょう。

取得費の30%が建物ですので、建物の取得費は、

1,040万円 × 30% = 312万円

となります。

《ステップ3》耐用年数を調べる

つぎに建物の法定耐用年数を調べましょう。

法定耐用年数は国税庁の耐用年数表で確認することができます。

項目がかなり多いので、不動産投資に関しては以下を覚えておけば十分でしょう。

住宅用RC造の建物は耐用年数47年です。

ただし、物件Aは築15年の中古物件です。

中古の耐用年数は「簡便法」で計算しましょう。

《簡便法》の計算式

法定耐用年数 – 経過した年数 + (経過した年数 × 20%)

(※法定耐用年数以内の中古物件の場合)

物件Aの耐用年数は、

47年 – 15年 + (15年 × 20%) = 35年

(※端数が出た場合は切り捨てます。)

となります。

《ステップ4》償却率を調べる

耐用年数がわかれば、次は償却率を調べます。

償却率は以下の資料で確認しましょう。

項目には「定額法」と「定率法」の2つがあると思います。

定額法・・・毎年同じ金額で償却していく方法

定率法・・・毎年同じ割合で償却していく方法

建物に関しては、1998年4月1日以降に取得した建物は「定額法」のみとなりました。

ですので、今回は「定額法」で償却します。

資料を確認すると、耐用年数35年の定額法による償却率は0.029です。

《ステップ5》減価償却費を計算する

ここまでくれば、後は土地の取得費に償却率を掛け合わせるだけです。

312万円 × 0.029 = 90,480円

これが1年分の減価償却費となります。

もちろん購入時は年の途中になると思いますので、その場合は月割で計算します。

(※日割はしません)

たとえば、9月9日に購入した場合、その年の所有期間は9月、10月、11月、12月の4カ月間です。

90,480円 × 4 ÷ 12 = 30,160円

購入初年度の減価償却費は30,160円となります。

翌年以後は毎年90,480円を減価償却していきます。

4. 減価償却による節税の注意点

4-1. 減価償却費は税金の先送りにすぎない

「実際は赤字ではないのに、減価償却費で見かけ上の赤字が作り出せる」

まさに魔法のような経費といわれる「減価償却費」

ですが、現実はそう甘くありません。

減価償却によって減らした「価値」は売却時に牙を向きます。

不動産を売却する際は、譲渡所得として「譲渡税」といわれる所得税が課税されます。

譲渡所得は以下のように計算されます。

※譲渡所得の計算式

売却価格 - (取得費 + 譲渡費用)

ここで注意すべきは、取得費です。

この取得費は「物件を取得するときにかかった費用」のことで、「物件の購入代金」や「購入時の仲介手数料」などの費用をさしますが、減価償却した分も差し引かなければなりません。

※譲渡所得の「取得費」

購入にかかった費用 – 減価償却費

たとえば、取得費1,000万円の物件を10年後に900万円で売却したケース。

減価償却費は10年間で200万円を計上したとします。

譲渡所得を計算してみましょう。

900万円 – (1,000万円 – 200万円)= +100万円

1000万円の物件を900万円で売却したのに、譲渡所得は100万円の利益が出てしまいました。

要するに減価償却すればするほど売却益が出やすくなるということです。

減価償却費による赤字計上は、税金を先送りしているにすぎないのです。

※税金の先送りは不動産投資の大きなメリット

減価償却による節税はあくまで税金を先送りしているだけですが、まったく意味がないというわけではありません。

赤字によって税金の還付を受けるということは、それだけキャッシュフローが増えるということです。

キャッシュフローがずっとマイナスだと、不動産を運営すること自体がそもそも難しくなります。

ですので、減価償却によって税金の支払いを調整し、キャッシュフローを多くとっておくことは、不動産投資において非常に重要となってくるのです。

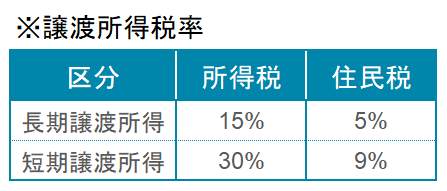

※所得税と譲渡税の差が節税になる

不動産の売却によって得られた利益は、譲渡所得として所得税が課されます。

この譲渡所得に対する税率は所有期間によって変わります。

■長期譲渡所得

売った年の1月1日において、所有期間が5年を超える

■短期譲渡所得

売った年の1月1日において、所有期間が5年以下

売却時の税率は、短期譲渡所得は39%になりますが、一方で長期譲渡所得になると20%まで下がります。

(※現在は復興特別税がプラスされ、それぞれ39.63%、20.315%になっています。)

ここで、所得税の早見表を思い出してください。

長期譲渡での売却益は一律20%の税率です。

つまり、所得税との税率の差分トクをすることになるのです。

一番税率が高い所得4,000万円の人となれば、その差はかなり大きくなりますね。

不動産投資で減価償却するだけで、この税率の差分節税することができるのです。

4-2. 築古の木造アパートは節税効果がないケースも

節税目的ではじめる不動産投資の王道ともいえるのが「築古の木造アパート」です。

- 4年で償却が可能

- 一棟物件のなかでも価格が手ごろ

- 土地の値段が高ければ売却もしやすい

であるからです。

しかし、いざ実際に購入してみると、ほとんど節税効果がなかったパターンも多く見られます。

なぜ節税効果がなかったのか。

原因は2つあります。

原因1.減価償却費がほとんどとれない

減価償却の対象となるのは「建物」のみで、「土地」は対象になりません。

価格のほとんどが土地の値段となっている築古の木造物件だと建物の価格の低さはより顕著になります。

たとえば、5,000万円の木造アパートを購入した場合で考えてみます。

5000万円の価格のうち、建物の価格が「500万円」であったとすると、減価償却の対象となるのは、500万円のみとなります。

木造の耐用年数22年を過ぎていれば、簡便法により4年で償却することが可能ですが、それでも1年で125万円程度にしかなりません。

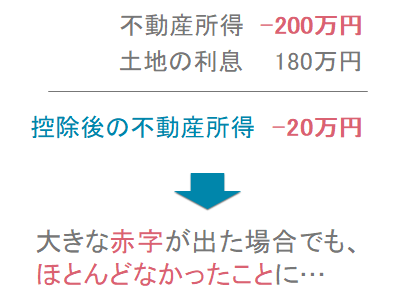

原因2. 赤字の場合、ローンのうち土地部分の利息は経費に計上できない

仮に減価償却費で頑張って赤字を出したとしても、その赤字がほとんどなくなってしまう可能性も高いです。

「土地等の負債利子の損益通算の特例」という規定が存在するからです。

これはざっくりいえば、「ローン返済のうち、土地の取得に要した借入金の利息は経費にならない。」というものです。

そもそも、築古のアパートに対して融資する金融機関はそれほど多くありません。

融資が出たとしても、金利が高いケースがほとんどです。

このため、築古アパートの場合、どうしてもローンの利息が大きくなりやすいです。

つまり、減価償却費を計上して赤字にしたつもりが、土地利子と相殺されて結局赤字になっていないという事態に陥ってしまう可能性があるのです。

4-3. デットクロスについて理解しておく

減価償却費がローンの元金返済額を下回ってしまうことを「デットクロス」といいます。

「デットクロス」が起きると、今まで落とせていた大きな経費が落とせなくなっていき、帳簿上の利益が大きくなります。

実際の収入以上に支払う税金が増え、黒字倒産してしまうリスクが高まります。

特に「耐用年数を超えた築古物件」や「耐用年数が短い木造や軽量鉄骨造の物件」は、減価償却の期間が短く、多額の減価償却費を計上しやすくなります。

ですが、減価償却が終わってしまえば、一転して急激なデットクロスが発生しやすくなるので注意してください。

減価償却費とローンの関係をよく理解した上で事前に収支のシミュレーションしておくことをおすすめします。

まとめ

減価償却について解説しました。

不動産投資では「減価償却」は必ず知っておくべき知識のひとつです。

節税の仕組みはもちろん、確定申告では自分で減価償却費を計算しなければなりません。

この記事で不動産投資における減価償却についてあなたの理解が深まれば幸いです。

コメント