IPOを購入すれば、高確率で利益が出ることは知っているけど…

「IPOに全然当選しない!」

とお悩みの方はいませんか?

私も株式投資をしていた頃は、頻繁にIPO抽選に参加してましたが、全然当選せず悲しい思いをしました。

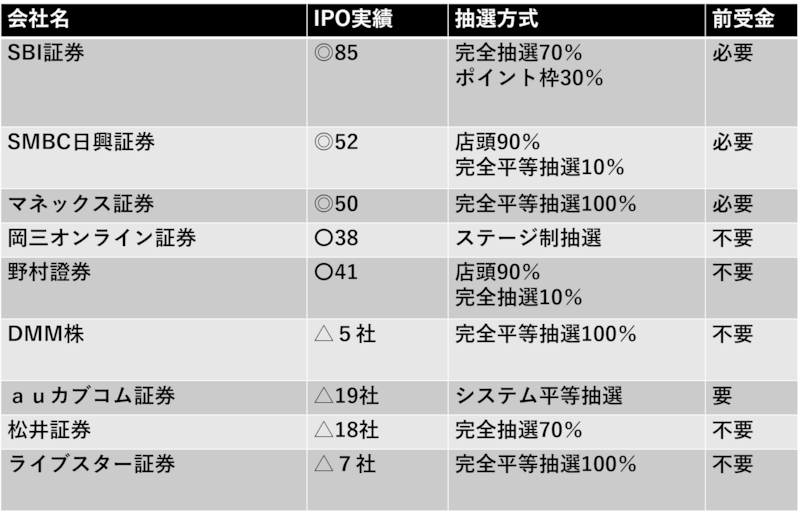

IPOの抽選方法や当選確率に関する条件は証券会社によって異なります。

当選確率を上げて利益を出すためには、IPO当選のポイントを知ることが大切です。

今回は、効率よくIPOに当選確率を上げる方法を調査しました。

1.IPO(新規公開株)の抽選とは

IPOとは、未上場企業が証券取引所に上場する前に株式の新規公募や売出しを行い、証券会社を通して投資家へ配分することです。

企業は、上場することにより知名度があがり信頼度が高まります。その結果、資金調達がしやすくなります。

投資家にとっては、上場直後の大幅な株価値上がりを期待できます。

IPO公募価格は低めに設定されていることが多く、株式上場すると初値が値上がりする事が多い特徴があります。

IPOに当選すると、高確率で株価が上昇するため、IPOを買いたい人が多く、ほとんどの場合が証券会社による抽選となります。

ネット証券会社の場合は抽選、対面式証券会社の場合は各証券会社の裁量によってIPO購入者が決まります。

対面式証券会社では資産をたくさん持っている人が優遇される為、一般人に紹介される可能性はほとんどありません。

一方、ネット証券の場合は、完全平等抽選方式の場合、すべての参加者に公平に当選の可能性があります。

2.IPO抽選に参加する手順

- IPOの主幹事・幹事の実績が多い証券会社の口座を開設

- 口座を持つ証券会社が幹事になれば、ブックビルディングに参加する※

- 購入手続きを行う

- 当選後、1週間以内に新規公開株の購入手続きする

主幹事の証券会社は、株式公開価格の「仮条件」を決定する権限もあります。

そして、投資家は、公開株を仮条件の範囲内で、いくらで何株購入したいのかをブックビルディングにより主張し、最も多かった株価が公開株価となります。

ブックビルディングに参加した投資家のうち当選・購入した人が、新規上場直前の株主となります。

3.IPOの当選確率を上げる4つのポイント

IPOの抽選に参加して当選する確率は、1~2%程度です。

100人中1~2人・・・やはり少ないですね。

しかしその抽選方法は、証券会社によって異なり、全員平等な場合もあれば、ポイント所有数や預入資産などによって当選確率が上がる場合もあります。

では、IPO抽選の当選確率を上げるための4つのポイントをご紹介します!

ポイント①「主幹事実績が多い」証券会社を選ぶ

証券会社には、店舗とインターネット両方で営業をおこなっている大手総合証券会社と、オンライン専業のネット証券会社があります。

IPOが割り当てられる証券会社は、企業ごとに毎回異なり、主幹事証券会社と引受幹事証券会社があります。

企業の株式が証券取引所に上場される際には、資本政策、管理体制など厳しい審査基準をクリアしなければなりません。

IPOを実現させるためにサポートするのが、主幹事証券会社です。

そのため、主幹事証券は他の幹事証券より多くIPOを配分されます。

例) 主幹事証券8割、引受幹事証券5社が残り2割を配分

つまり、主幹事になることが多い証券会社に口座を開設しておくと当選確率があがります!

主幹事を務めることが多くIPO株の割当数が多いのは大手総合証券会社です。

大手総合証券会社は、店頭での取引とネット取引の口座の両方でIPO株の販売をしており、両方の顧客にIPO株を配分します。

店頭での販売分とネット口座での販売分の割合は9:1ぐらい。ネット口座の割合は、残念ながら1割程度です。

大手証券会社の大口顧客になれば当選確率は上がるのですが、、初心者には困難です。

ネット証券会社の中で主幹事実績のある証券会社を選ぶと現実的にIPOの当選確率を上げることができます。

主幹事になる確率が高い証券会社の口座を開設は、IPO当選確率を高める必須条件です!

ポイント②「完全抽選方式」の証券会社を選ぶ

IPO株主を決める方法は、証券会社によって異なります。

対面式を行う総合証券会社の場合、店頭にて優良顧客へ優先されるため、ネット口座での抽選枠は10%程度となります。

老舗証券会社の「野村證券」や「SMBC日興証券」は主幹事になる実績が多いですが、残念ながらネット口座所有者の抽選枠は10%です。

完全平等方式の場合、一口座につき抽選権は一票です。

ブッグビルディングで多くの口数を申し込んだ投資家が複数当選することがないので、資金が少ない初心者におすすめです。

平等という視点では、マネックス証券、auカブコム証券、松井証券

![]() 、ライブスター証券、DMM証券が良いでしょう。

、ライブスター証券、DMM証券が良いでしょう。

![]() 逆に今回リストから外した楽天証券の場合は、一人一票のように申込口数が決まっていないので、申込口数が多い潤沢な資金を持っている人ほど当選しやすくなります。

逆に今回リストから外した楽天証券の場合は、一人一票のように申込口数が決まっていないので、申込口数が多い潤沢な資金を持っている人ほど当選しやすくなります。

さらに会員種別によっても当選確率が異なります。

ゴールド会員の場合、レギュラー会員の5倍のIPO当選率。初心者の当選は難しいので省きました。

ポイント③「前受金が無い」証券会社を選ぶ

IPOの抽選に当たると、その株を買えるだけの資金(買付余力)を口座に入金しておく必要があります。

口座入金がされていない場合、応募が無効になるため、他の口座へ資金移動ができなくなります。

限られた資金で、複数の証券会社の抽選に応募したい場合は、証券会社が口座入金額をチェックするタイミングの異なる証券会社を選ぶことが効果的です。

タイミングは下記の3種類があります。

- ブックビルディング時

- 購入申込み時(抽選前)

- 購入時(抽選後)

1.2のように抽選前に必要な場合、前受金として証券会社に入金します。

IPO抽選応募に必要な前受金は、通常、公開価格×100株分の資金を用意します。

証券会社によっては、前受金なしで応募可能です。

抽選後、購入時に入金する場合は、コストをかけず抽選に参加できます。

このタイミングの差を利用して、限られた資金で複数の証券会社にIPO参加できます。

ポイント④「抽選タイミングの違い」を利用する

IPOの抽選時期は、「前期型」と「後期型」の2種類があり、証券会社によって異なります。

前期型

マネックス証券、SMBC日興証券、SBI証券、松井証券

![]() 、岡三証券、ライブスター証券

、岡三証券、ライブスター証券

後期型

auカブコム証券、GMOクリック証券

前期型と後期型の証券会社に申込めば、同じ銘柄で2回のチャンスがあります!

4.SBI証券のポイントチャレンジとは

SBI証券では、70%を抽選を行い、残り30%は使用ポイントが多い人から順に当選となります(抽選ではない)。

多くのポイントを持っている人が当選できるわかりやすいシステムです。

IPO抽選に落選すれば1ポイントもらえます。

抽選に使用したポイントも落選となれば、ポイントが戻ってきます。

落選する度にポイントが貯まってていくので、SBI証券でIPO抽選に申し込み続ければ、いつかは当選できるのです。

貯めたポイントは注目度の高いIPO銘柄に使用する

初値上昇が期待できない不人気銘柄は、通常の抽選でも当選する可能性があります。

せっかく貯めたIPOポイントを使用するのは勿体ないので、本命の銘柄で使用しましょう

購入辞退の場合、ポイントは無くなる

抽選に当選したのに、やっぱりやめるという場合、ポイントは戻りません。

当選で使用済となるので、やはり本命の銘柄で使用すべきです。

当選確率を上げるには多くの口座開設をしよう!

どの証券会社が主幹事・引受幹事になるのかは企業によって異なります。

そのため、口座開設している証券会社数が多ければ、その分主幹事・引受幹事証券会社から、IPOに参加できる確率が上がります。

口座開設している証券会社のうち、複数が幹事となる場合は、上記で説明したように申込のタイミングをずらして当選確率が上げることも可能です。

幹事のうち、いづれか一つの証券会社を選ぶ場合は、口座所有者数が少ない証券会社を選びましょう。

IPOへの投資機会を逃さないために、幹事になる可能性がある証券口座を複数開設しておきましょう。

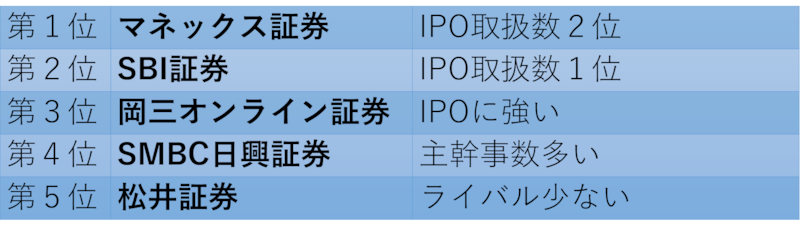

5.IPOにおすすめの証券会社TOP5

IPO幹事実績、IPO抽選方法、口座所有者数、前受金を考慮して、IPOを始めるべき証券会社5社をピックアップしました。

まとめ

- IPOは上場初日初値で値上がりが見込める投資方法

- IPOの当選確率は1~2%程度の為、証券会社の抽選に地道に申し込む必要がある

- 「主幹事実績が多い」証券会社を選ぼう

- 「完全抽選方式」証券会社を選ぼう

- 「前受金なし」の証券会社を選ぼう

- SBI証券では、落選する度にもらえるポイントの多さで当選できるポイントチャレンジ枠がある

複数の証券会社に口座を開設して、前受金の要否を利用し資金移動、購入タイミングを変えるなどして複数応募すると当選確率が上がります。

特にマネックス証券をメインに、ポイントチャレンジがあるSBI証券や松井証券などをサブに使うと効果的だと思います。

様々な資産運用の中で、株投資はミドルリスクリドルリターンのカテゴリーに入ります。

しかし、IPOやクロス取引を上手に利用すると損失リスクを下げることができます。

公開株価から上場初値への値上りする確率を考えると、低リスクと言えるのではないでしょうか。

IPO注目銘柄では、1日で数十万の利益が出たり、テンバガーを達成できる可能性もあります。

是非、試してみてはいかがでしょうか。

コメント